Налоги в Эстонии в 2022 году

Эстонская налоговая система по своей структуре имеет два ответвления. Жители страны ежемесячно выплачивают государственные и местные налоги, которые являются обязательными. Размеры, сроки и определенные льготы устанавливаются на законодательном уровне. Государственные налоги, в свою очередь, поступают в государственную казну, а вот местные распределяются на нужды городских самоуправлений. В этой статье мы более подробно рассмотрим основные виды отчетности для предприятий, а также поговорим о том, какие налоги существуют в Эстонии на сегодняшний день.

Налоговая система Эстонии: структура

Выше мы уже обозначили, что налоговая система Эстонии состоит из государственных и местных налогов. В государственную пошлину входят:

- подоходный;

- акцизный налог;

- социальный;

- земельный;

- налог, который взимается с азартных игр;

- налог с оборота;

- таможенный процент;

- налог на негабаритные средства передвижения.

Местные включают в себя:

- сбор с продаж;

- лодочная пошлина;

- налог, которым облагаются рекламные материалы;

- налог на перекрытие дорог и отдельных улиц;

- пошлина, взимаемая за содержание животных, налог на парковку, налог на увеселение.

Сколько составляет подоходный налог Эстонии

Подоходный налог выплачивают все резиденты страны (вне зависимости от того, где граждане получили свой доход). Период налогообложения составляет календарный год. Размер — 20%. С 1 января 2018 применяется ко всем доходам единый не облагаемый налогом доход по ставке 6000 евро в год или 500 евро в месяц.

Для юридических лиц

Подоходный налог с дивидендов или налог при распределении прибыли составляет — 20/80. Ставка подоходного налога при удержании — 20%. Налог с оборота также равен 20%.

Предприятия обязаны уплачивать социальный налог (33%) и налог по безработице с зарплаты работника (до 2%). В Эстонии для компаний также существуют такие категории налогов как: акцизы, земельный налог, налог с азартных игр, налог на тяжеловесные транспортные средства, таможенный сбор.

Для физических лиц

Подоходный налог с физического лица составляет 20%. При этом минимальная заработная плата в Эстонии — 540 евро. Резиденты страны обязаны выплачивать налоги с общемирового дохода, а нерезиденты, в свою очередь, только с прибыли, полученной на территории государства. Физическое лицо считается резидентом, если место его проживания находится в Эстонии, либо он на постоянной основе пребывает в стране на протяжении 183 дней (в течении 12 месяцев подряд).

Резиденты уплачивают налоги с дохода от занятости, сдачи недвижимости в аренду, коммерческого дохода, роялти, пенсии, денежных грантов, льгот, призов, которые удалось выиграть в лотерею, процентов. Штраф за несвоевременную уплату налогов или отказ пополнять государственную казну составляет 0,06% в день.

Подробно об основных налогах для предприятий

Все компании, которые зарегистрированы на территории Эстонии, обязаны пополнять государственную казну. Ниже мы расскажем о фиксированных ставках, а также об основных видах налогообложения.

На прибыль

Налог на прибыль в обязательном порядке уплачивается всеми компаниями-резидентами с их общемирового дохода. Одним словом, даже если корпорация находится за пределами государства, но зарегистрирована непосредственно в Эстонии, все равно налог идет в казну страны. Нерезидентные компании уплачивают пошлину с доходов, полученных исключительно в Эстонии.

Стоит отметить, что нераспределенные доходы не поддаются налогообложению. Налог на прибыль взимается по ставке 21/79 с чистой прибыли или 20% с валового дохода.

VAT — это один из видов налогов, пополняющий эстонский бюджет. Налог с оборота входит в общеевропейскую систему. Стандартная ставка VAT в Эстонии не выходит за пределы 20%, но также практикуется 0% и 9%.

Условия обязательного получения VAT:

- оборот налогооблагаемых сделок компании с начала календарного года превышает 16000 евро ( с 1 января 2018 года – 40 000 евро);

- налогооблагаемый оборот иностранной компании в Эстонии не облагается в Эстонии при его приобретении;

- оборот от дистанционной продажи товаров или услуг компанией из ЕС резиденту Эстонии с начала календарного года превышает 35000 евро. Этот пункт нужно растолковать: например, интернет-магазин, официально находящийся в Португалии, продает свои товары в страны Европейского союза (включая резидентов Эстонии). По достижении оборота 35 тысяч евро португальская компания должна встать на учет в Эстонии.

На зарплату

Налог на зарплату официально отсутствует, но владелец и работник предприятия обязаны ежемесячно выплачивать страховые взносы по безработице с денежного дохода непосредственно сотрудника. Работодатель в таком случае платит по ставке 1%.

По безработице

Ставки платежей по страхованию от безработицы: для работника — 1,6%, для работодателя — 0,8%. Применяется только в отношение резидентов страны.

Виды отчетности для предприятий

В соответствии с действующим законодательством, большая часть компаний, расположенных на территории государства, обязана ежегодно составлять отчеты. Передача всех данных оформляется либо в электронной, либо в письменной форме. Объем публикуемой информации напрямую зависит от размера корпорации, а также ее вида деятельности. Подача финансовой отчетности в Эстонии регулируется Законом о бухгалтерском учете. Для получения данных финансовой отчетности предприятий Эстонии необходимо полное название предприятия либо его регистрационный номер.

Аудит

Аудит должны проводить корпорации, соответствующие следующим пунктам:

- чистый объем продаж в год составляет не менее 2 миллионов евро;

- размер баланса — один миллион евро и более;

- число сотрудников превышает 30 человек.

Также аудит является обязательным для предприятий, которые соответствуют хотя бы одному из нижеперечисленных условий:

- если чистый объем продаж компании превышает отметку в 6 миллионов евро;

- если на балансе предприятия находится свыше 3 миллионов евро;

- среднее количество работников составляет 90 человек.

Annual Return

Для начала стоит расшифровать понятие, так как для русскоязычного пользователя данное словосочетание может показаться весьма странным. Annual Return — это краткая отчетность о структуре предприятия. Ведомости каждый год подготавливаются секретарем компании.

В пакет входят следующие документы:

- справка, в которой указана дата регистрации предприятия, а также действующий юридический адрес;

- сведения об учредителях компании и их отставках;

- сведения о секретарях;

- основные сведения о ежегодном обороте, капитале, а также номинальной стоимости акций;

- отчетность от предпринимателях, которые владеют акциями компании.

Органы отчетности

Бухгалтерские отчеты и декларации предоставляются в следующие государственные органы:

- в Налоговый Департамент Эстонии (в том случае, если предприятие зарегистрировано по налогу с оборота);

- в коммерческий регистр Эстонии;

- в Департамент статистики;

- в Центральный банк Эстонии (если фирма осуществляет внешнеэкономическую деятельность).

В том случае, если предприятие не является налогообязанным, тогда секретарь подает лишь годовой отчет.

Какой НДС в Эстонии

Налог на добавленную стоимость (НДС) взимается за продажу товаров непосредственно на территории государства, а также импорта продукции и предоставления услуг, которые облагаются налогом в Эстонии.

Фиксированная ставка составляет 20%, а пониженная — 9%. Пониженная распространяется на лекарственные препараты, книги, печатные издания, проживание. Товары, облагаемые по ставке 0%, включают экспорт и поставку товаров внутри Европейского союза. Освобождены от уплаты НДС — медицинская сфера, страховые и почтовые услуги, а также услуги по защите несовершеннолетних категорий населения, транспортировка тяжелобольных, раненых и инвалидов.

Другие государственные налоги

В Эстонии также предусмотрен ряд других обязательных налогов, о которых мы более подробно расскажем в следующих разделах.

Земельный сбор

Земельная пошлина — это налог, который в полном объеме поступает в государственную казну и распределяется по месту нахождения землевладений. Сумма земельного налога определяется в результате умножения цены налогообложения земли на ставку земельного налога. Данным видом сбора облагается вся земля, а выплачивает пошлину владелец участка.

Также предусмотрены определенные льготы, которые делятся на два вида:

- льгота, которая имеет непосредственное отношение к личности владельца земли. Например, определенные бонусы предоставляются пенсионерам или же малообеспеченным категориям населения.

- льгота, связанная с прямым назначением земельного участка, а также ограничениями, установленными на пользование землей.

Социальный налог

Ставка социального налога в Эстонии составляет 33%. Эти деньги идут на нужды медицинских учреждений, пенсионных фондов и прочих важных социальных институтов, которые имеют государственное значение.

Несколько фактов о данном виде налога:

- социальный налог платит работодатель (налог начисляется “сверху” брутто заработной платы);

- обязанность платить социальный налог в минимальном объеме не распространяется на пенсионеров, студентов, матерей с детьми до 3-х лет и другие уязвимые категории населения;

- необходимость выплачивать налог действует и в том случае, если вы взяли отпуск за свой счет;

- уплата социального налога в размере минимум 178,20 евро в месяц является обязательным условием для начала действия больничного страхования.

Гербовый сбор

В Эстонии гербовый сбор взимается в незначительном размере с определенных сделок (например, связанных с продажей недвижимости) — до 0,04% с общей цены приобретения, учитывая налог на добавленную стоимость.

Таможенные пошлины

Таможенный сбор обязаны выплатить граждане (или коммерческие объединения), которые импортируют товары из третьих стран в Европейский Союз. Размер таможенной пошлины зависит от вида товара, страны происхождения, а также от количества. Помимо таможенной пошлины вам потребуется уплатить также налог с оборота и акциз (если вы ввозите алкогольные напитки, табак или бензин).

Акцизы

Акцизный сбор в Эстонии установлен на табачные изделия, крепкий алкоголь, топливо и упаковку. Налогообложение акцизом регулирует Закон об акцизе на алкоголь, табак, топливо и электричество (ATKEAS) и Закон об акцизе на упаковку.

Что еще нужно знать об эстонских налогах

В чем заключается уникальность налоговой системы Эстонии? Подача отчетности в этой стране занимает не больше 5 минут и данный факт подтвержден как журналистами, так и официальными представителями налоговых органов. Подобное сокращение времени на бумажную волокиту — это действительно достижение, но отнюдь не главное. В следующих разделах мы познакомим вас с особенностями эстонской налоговой системы.

Двойное налогообложение

На сегодняшний день Эстония заключила договоры об избежании двойного налогообложения с 59 государствами. Соглашение предусматривает, что прибыль не облагается налогом в Эстонии, а если облагается, то предоставляется возмещение на сумму излишне уплаченного налога.

Налоговый период

Налоговым периодом в Эстонии считается календарный месяц. Отправлять отчет и совершать все выплаты вы обязаны ежемесячно к 20-му дню каждого месяца.

Декларации и штрафы

Подавать декларацию, а также осуществлять уплату всех налогов, необходимо каждый месяц на 10-й день вслед за налоговым месяцем. Если вы вышли за рамки установленных сроков, готовьтесь выплатить 0,06% за каждый просроченный день.

Заключение

Главное преимущество налоговой системы Эстонии — быстрая подача отчетности. Также здесь преобладают низкие процентные ставки, что весьма благоприятно сказывается на налогоплательщиках. Вот еще несколько интересных фактов: налоговая система Эстонии самая конкурентоспособная среди стран ОЭСР, государство заключило более 50 соглашений, исключающих двойное налогообложение, а также здесь отсутствует налог у источника выплаты дивидендов

Налоги в Эстонии

Фискальная политика Эстонии очень лояльна к бизнесу. Налоги в Эстонии установлены как на местном, так и на государственном уровне.

Новогодний город в Эстонии

Общие сведения

Больший процент платежей поступает в государственный бюджет. При этом часть их является подконтрольной местным властям.

Налоговая система страны проста и понятна. Большая часть ставок имеет низкий уровень. Эти особенности делают государство привлекательным для предпринимателей.

Отчисления выплачиваются как юридическими, так и физлицами. Юрлица облагаются следующими их видами:

- Акцизные платежи.

- Подоходный налог с предприятий.

- Лицензирование.

- Налог с оборота.

- Подоходный налог с дивидендов.

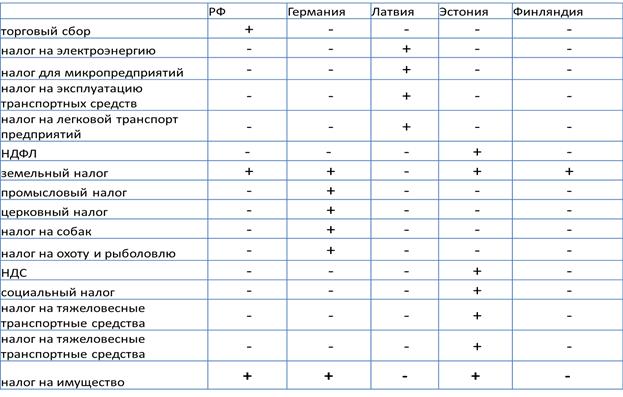

Сравнительная таблица отчислений в Эстонии и в других странах

Особенности налогообложения предприятий

Налог на прибыль в Эстонии актуален в том случае, если доход перераспределяется в пользу учредителя.

01.01.2000 вступил в силу новый закон, в соответствии с которым сбор на прибыль может взиматься как при распределении, так и на фоне ее применения в виде дивидендов.

Под перераспределением доходов следует понимать:

- матпомощь;

- подаренные средства;

- отчисления.

Налоговая ставка для физических лиц, выплачивающих дивиденды, составляет 20 %. Доход облагается налогом только единожды.

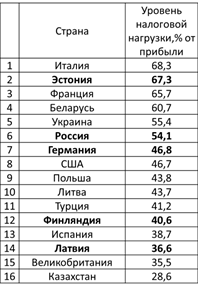

Сравнительная диаграмма налогообложения Эстонии и других стран

Юрлица, использующие собственную прибыль, имеют право на учет всех видов выплат, осуществленных в любом другом государстве на фоне получения перераспределенной прибыли.

Если юридическое лицо планирует реинвестировать прибыль в производство, то оно может быть освобождено от всех выплат.

Прирост капитала включается в основную базу. После распределения прибыли он облагается стандартной ставкой. Для дивидендов применяется налог у источника. Оплачивать его приходится по ставке пошлины на доход.

Валютный контроль в стране отсутствует.

Соглашение об избежании двойного налогообложения с Эстонией подписало 60 юрисдикций.

Выплаты с оборотов

В Эстонии имеется аналог НДС, его ставка составляет 20 %. К товарам, реализация которых облагается налогом по ставке в 5 %, следует отнести:

- Билеты в цирк.

- Билеты на иные культурные мероприятия.

- Печатную продукцию.

Налоговая ставка для лекарственных препаратов составляет 0 %.

А также налогом с оборота облагается продажа хозяйственной продукции и оказание хозяйственных услуг.

Если фирма экспортирует свою продукцию в другие государства, то она не подвергается налогообложению.

Налоги с оборотов не взимаются в таких случаях:

- Предоставления услуг на территории ЕС.

- Продажи продукции на таможенной территории.

- Применения временного импорта.

Не взимаются отчисления с оборотов и в том случае, если он составляет менее 16 000 евро/12 мес.

Уровень налоговой нагрузки от прибыли в Эстонии и других странах

Особенности налогообложения физлиц

Подоходный налог в Эстонии имеет единую ставку — 21 %. Окончательный размер отчислений зависит от уровня заработной платы человека.

К эстонским резидентам относятся лица, имеющие ВНЖ в этой стране и находящиеся там более 183 дней/12 мес.

Лица, не являющиеся эстонскими резидентами, платят налог на доход с прибыли, получаемой на территории страны.

Освобождаются от платежей в государственную казну проценты по банковским вкладам. Одновременно предполагается налогообложение для дивидендов по ценным бумагам. Это способствует стимулированию вкладчиков.

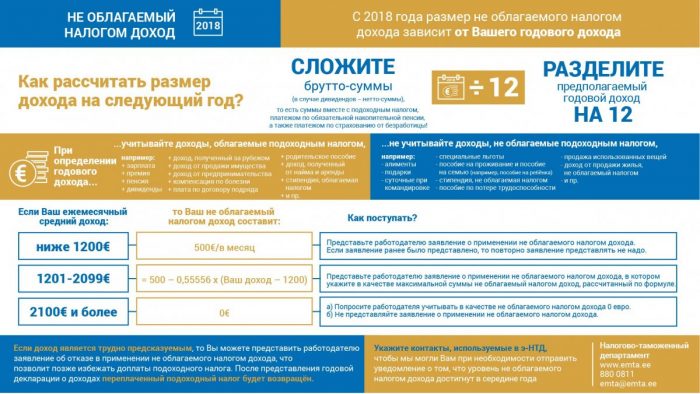

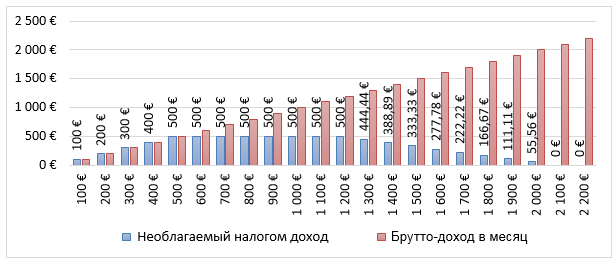

Инфографика «Не облагаемый налогом доход 2018»

В Эстонии имеется принудительный вид страхования. Это относится к лицам, имеющим постоянное место жительства, но не имеющим официального места работы или получающим «теневую зарплату». Ставка на одного человека составляет 2,9 %, на организацию — 1,4 % от месячного оклада.

Недавно правительством страны были одобрены новые поправки к закону о подоходном налоге. В соответствии с ними была повышена ставка необлагаемого налогом дохода. Сегодня ее размер составляет 155 евро.

Необлагаемый налогом доход в Эстонии

По словам государственной канцелярии, с 01.01.2022 г. была повышена ставка этого налога для пенсионеров. Теперь им предстоит выплачивать с пенсии до 220 евро/30 дней.

Другие виды платежей

Налогообложение в Эстонии включает в себя следующие виды обязательных платежей:

- На недвижимое имущество.

- Для автомобилистов.

- Отчисления на землю.

Особенности земельного налога

Вместо ежегодного налога на недвижимость владельцам частных домов предстоит уплатить земельный налог.

В зависимости от личности налогоплательщика, вида и целевого предназначения участка, предусматриваются некоторые льготы.

Ставка на участок, размер которого составляет 10 соток, — 190 евро. Платить нужно единожды за 12 месяцев. Если сумма платежа более 65 евро, разрешается разбить его на две части.

За просрочку платежа предусмотрена пеня в размере 23 % годовых.

При размере платежа менее 5 % отчисления могут не осуществляться.

От уплаты земельного налога освобождаются следующие категории лиц:

- Собственники участка, предназначающегося для постройки дома.

- Застройщики.

- Владельцы земельного участка до 1500 кв. м, имеющие на нем жилище.

Освобождение от этих отчислений осуществляется на основании условий, определенных соответствующим законом.

Информация для владельцев квартир и домов

Налог на недвижимость в Эстонии не взимается в том случае, если человек собирается покупать квартиру, дом или участок.

Будущий собственник жилища должен будет оплатить только услуги нотариуса в размере 150 евро и госпошлину за внесение квартиры или дома в реестр. Ставка зависит от цены недвижимого имущества, минимально это шесть евро.

Сравнительная таблица стоимости земли в Эстонии и других странах Европы

Если физическими лицами приобретается загородная недвижимость с целью инвестирования, им нужно будет обязательно получить разрешение от местных властей. Цена такой справки составляет 150 евро.

Ставка налога на землю для квартиры составляет 30 евро/12 мес. В северо-восточной части страны под это правило подпадает большая часть 1–3-комнатных квартир.

В Эстонии имеются специфические процедуры и госпошлины, не предусмотренные в других государствах.

Лицам, строящим дом и возводящим забор, приходится платить за него пошлину, ее размер составляет 35 евро.

Информация для владельцев автомобилей

05.12.2016 эстонским минфином было принято решение относительно новой пошлины для владельцев автомобилей.

Сегодня отчисления взимаются только при первичной регистрации ТС на территории страны. А также налог нужно платить при смене владельца авто.

Налоговая ставка привязана к выбросам углекислого газа. Если такой показатель отсутствует, то во внимание принимается мощность двигателя. Она выражается в киловаттах.

Размеры ставок для автомобилей, облагаемых налогом, представлены в таблице.

| Показатель выброса углекислого газа (г/км) | Мощность двигателя (кВт) | Размер пошлины (евро) |

| 92–100 | 77–84 | 59 |

| 162–161 | 125–132 | 303 |

| 292–301 | 244–251 | 579 |

При выбросах от 301 г/км за каждый следующий грамм углекислого газа добавляется два евро.

Эстонские налоговики утверждают, что от отчисления в государственную казну освобождаются грузовики, масса которых больше 3500 кг, а также тракторы и автобусы.

В соответствии с конвенцией о предотвращении двойного налогообложения, при вывозе транспортного средства в другую страну Евросоюза налогоплательщик может претендовать на возврат пошлины.

Это возможно в том случае, если отчисления за выбросы углекислого газа в Эстонии больше, чем в ином государстве ЕС.

А также владелец авто может ходатайствовать о возврате пошлины при утилизации транспортного средства.

Предлагаю посмотреть видео “Налогообложение в Эстонии”:

Возврат налогов из Эстонии

Граждане Евросоюза, живущие в Эстонии на зарплату, получаемую от официального работодателя, имеют право на возврат налогов, выплаченных в пользу этой страны. Для этого наемному работнику необходимо иметь на руках сертификат для платежей. Если человек работал на нескольких нанимателей, то ему нужно будет получить сертификат от каждого из них.

Возврат зависит от суммы дохода в налоговом году. Сертификат можно получить только в конце налогового года. В этом документе, помимо з/п работника, указываются вычеты в пользу эстонской казны.

Вернуть пошлину можно через четыре–шесть месяцев после рассмотрения заявления сотрудниками налогового органа.

Важные нюансы

Для юридических лиц налоговый год длится 30 дней. Отчеты об уплате налогов в Эстонии в 2022 году нужно подавать каждый месяц.

Документация передается до 10 числа того месяца, который следует за отчетным периодом. Если налогоплательщик не состоит на учете в специальном реестре, то декларацию ему следует подавать по завершении процедуры перераспределения прибыли.

Предлагаю посмотреть видео “Новые налоги в Эстонии”

За каждый просроченный день начисляется штраф, его размер — 0,06 % от суммы, которая была указана в формуляре.

Налоговая система в Эстонии: просто и эффективно

Переезд в Эстонию сопряжен не только с трудностями перемены места жительства. Непохожий менталитет и сложный для изучения язык могут стать непреодолимым препятствием для многих мигрантов из России. В то же время налоги в Эстонии, система их сбора и контроля за плательщиками настолько просты, что это обеспечило стране высокое место в рейтинге государств с благоприятным бизнес-климатом.

- Налоговые органы Эстонии

- Основы налоговой системы Эстонии

- Обложение доходов физических лиц

- Правила обложения прибыли организаций

- Налог на добавленную стоимость

- Прочие обязательства

- Пройдите социологический опрос!

- Противодействие налоговому мошенничеству

- Межгосударственные налоговые соглашения

- Отчетность организаций и предпринимателей

- Заключение

- Налоговые вопросы в Эстонии: Видео

Налоговые органы Эстонии

Администированием государственных налогов в Эстонии занимается Налогово-таможенный департамент ( Maksu- ja Tolliamet ). В обязанности департамента входит:

- работа по повышению собираемости взносов;

- предотвращение случаев вовлечения граждан в теневые схемы ухода от налогов;

- разработка новых законодательных норм, а также внедрение сервисов и механизмов, облегчающих ведение предпринимательской деятельности;

- ведение реестра налогоплательщиков ( Maksukohustuslaste register ) и трудоустроенных лиц (Töötamise register).

На местном уровне контролем и сбором взносов в бюджет занимаются органы городского или сельского самоуправления.

Эффективное выполнение своих обязанностей на каждом уровне обеспечивает Эстонии высокое место в рейтинге простоты ведения бизнеса. В 2022 году страна вошла в топ-20 по этому показателю.

На сегодняшний день процедура подачи отчетности занимает у рядового плательщика не более 5 минут, а отправить декларацию и оплатить обязательство можно дистанционно, через личный кабинет системы самообслуживания E-MTA .

Основы налоговой системы Эстонии

В Законе “О налогообложении” (Maksukorralduse seadus) определено, какие налоги в Эстонии относятся к основным государственным обязательствам для граждан и организаций, работающих в стране:

- подоходный – tulumaks;

- социальный – sotsiaalmaks;

- земельный – maamaks;

- на азартные игры – hasartmängumaks;

- НДС – käibemaks;

- таможенная пошлина – tollimaks;

- акцизы – aktsiisid;

- взнос на тяжелые транспортные средства – raskeveokimaks;

- на прибыль юридических лиц – ettevõtlustulu maks.

Граждане Эстонии и организации-резиденты отчитываются и уплачивают налоги самостоятельно. Нерезидентам будет необходимо заручиться поддержкой лицензированного налогового представителя.

Список лиц, получивших лицензию, можно найти на сайте Налогово-таможенного департамента.

Обложение доходов физических лиц

Принципы обложения доходов физических лиц изложены в Законе “О подоходном налоге” (Tulumaksuseadus). Шкала ставок НДФЛ в стране плоская, однако есть разделение тарифов по видам дохода.

| Размер ставки | Тип дохода |

|---|---|

| 20 % (стандартная) | Зарплата наемных работников и прочие доходы, для которых не предусмотрены более низкие ставки |

| 0.1 | Страховые пособия на случай безработицы |

| 0.07 | Удерживаются из суммы начисленных физлицу дивидендов |

Более низкая ставка – 7 % – предусмотрена для выплаты дивидендов физическому лицу, если до этого к ним применялась ставка в 14 %. На практике это означает, что распределенные дивиденды облагаются налогом дважды: доначисление в 14 % на этапе распределения и удержание 7 % на этапе выдачи физическому лицу.

Например, если соучредитель компании имеет право на 1 000 евро дивидендных выплат, в бюджет нужно заплатить 162,79 евро за счет предприятия (1000 × 14/86) и 70 евро за счет получателя (1000*7 %). «Чистыми» на руки учредитель получает 930 евро.

С 2022 года в стране начал действовать единый подход к определению необлагаемой части годового дохода. Максимальный размер освобожденной части равен 6 000 евро при условии, что годовой заработок не превышает 14 400 евро.

| Диапазон, евро в год | Формула определения необлагаемой части | Сумма освобождения |

|---|---|---|

| До 14 400 | 6 000 евро за год или 500 евро в месяц | |

| От 14 400 до 25 200 | 6 000 – 6 000/10 800* (фактическая сумма дохода – 14 400) | От 0 до 6 000 евро. Например, при годовой зарплате в 20 000 евро необлагаемая часть будет равна 3 111 (6 000 – 6 000/10 800*5 600) |

| Свыше 25 200 | Необлагаемой части нет, НДФЛ рассчитывается со всей суммы | |

Годовую сумму заработанных средств, и соответственно, подоходный налог в Эстонии можно уменьшить за счет дополнительных вычетов:

- исключаются из налогооблагаемой базы взносы на социальное страхование на случай безработицы и на обязательную накопительную часть пенсии, уплаченные гражданами-непредпринимателями;

- если в семье есть дети, то НДФЛ не облагается еще 1 848 евро за каждого малыша, начиная со второго;

- из базы можно вычесть проценты по жилищному кредиту – до 300 евро в год;

- расходы на обучение и пожертвования – до 1 200 евро за год.

Кроме подоходного, из зарплаты наемных работников уплачиваются:

- социальный налог – 33 % от начисленного заработка (до удержания НДФЛ), за счет нанимателя;

- взнос на страхование от безработицы – 0,8 % от оклада за счет работодателя и 1,6 % – удержание за счет самого сотрудника.

Для простоты исчисления можно воспользоваться онлайн-калькулятором определения «чистой» зарплаты и размера страховых платежей.

Правила обложения прибыли организаций

Одним из наиболее привлекательных факторов ведения бизнеса в Эстонии является то, что прибыль компаний, работающих в стране, облагается налогами по факту распределения. Это означает, что фирма платит налог на прибыль в Эстонии не с начисленных сумм, выведенных по данным бухгалтерского учета, а с выплаченных соучредителям дивидендов.

Одним из наиболее привлекательных факторов ведения бизнеса в Эстонии является то, что прибыль компаний, работающих в стране, облагается налогами по факту распределения. Это означает, что фирма платит налог на прибыль в Эстонии не с начисленных сумм, выведенных по данным бухгалтерского учета, а с выплаченных соучредителям дивидендов.

Ставка налога определяется в Законе “О подоходном налоге”. С 1 января 2022 года ее размер снижен с 20 % (или 20/80 с нетто-суммы) до 14 % (или 14/86 от выплаченной нетто-суммы), при условии, что дивиденды выплачиваются на регулярной основе не менее 3 лет подряд.

На практике законодатель предлагает использовать следующую схему:

- в 2022 году ставка в 14 % будет применяться к сумме, равной 1/3, выплаченной в 2022 году, остаток облагается по ставке 20/80;

- в 2022 году этот предел будет повышен до 1/3 от общей суммы, выплаченной в 2022 и 2022 годах;

- полноценный переход на сниженную ставку возможен с 2022 года (однако размер выплат не должен превысить средний показатель за последние 3 года).

Обязанность удержания и перечисления налога в бюджет возлагается на источник – фирму, выплачивающую средства. Часть прибыли компании, которая получена в виде дивидендов от участия в другом бизнесе, освобождена от обложения.

В стране также отсутствует отдельный налог на прирост капитала. Все операции по отчуждению ценного имущества или нематериальных активов, в результате которых бывший собственник получил финансовую выгоду, расцениваются как стандартные продажи с получением корпоративной прибыли.

Положительный результат сделки облагается по правилам Закона “О подоходном налоге” (в части, касающейся распределения дивидендов).

Налог на добавленную стоимость

Правила учета и уплаты налога на добавленную стоимость изложены в Законе “Об НДС” (Käibemaksuseadus). Большинство операций облагается по основной ставке в 20 %.

Правила учета и уплаты налога на добавленную стоимость изложены в Законе “Об НДС” (Käibemaksuseadus). Большинство операций облагается по основной ставке в 20 %.

Пониженный тариф в 9 % применяется только при продаже:

- книг и учебных пособий;

- лекарственных средств и санитарно-гигиенических изделий для инвалидов;

- периодических изданий, если они не содержат рекламный или развлекательный контент для взрослых;

- услуг по временному размещению лиц.

Нулевая ставка применяется к товарам, вывозимым за пределы таможенной территории Эстонии, транзитным операциям, продаже товаров и услуг, предоставляемых пассажирам иностранных морских и воздушных судов.

Освобождены от уплаты НДС:

- универсальные почтовые услуги;

- медицинские услуги, связанные с использованием крови и ее компонентов, предоставлением грудного молока, а также трансплантацией органов и тканей человека;

- услуги профессиональных стоматологов;

- работа социальных служб, организованных муниципалитетом;

- базовое профессиональное, среднее и высшее образование;

- транспортировка больных, пострадавших и инвалидов;

- страховые услуги;

- аренда и лизинг недвижимого имущества;

- продажа лотерейных билетов и организация азартных игр;

- оборот инвестиционного золота.

Обязательная регистрация в качестве плательщика НДС предусмотрена для субъектов хозяйствования, облагаемый оборот которых на начало календарного года превысил отметку в 40 000 евро.

Иностранная фирма, продающая товары или услуги эстонскому потребителю дистанционно, не обязана уплачивать и отчитываться по НДС. Исключение предусмотрено только для тех, кто реализует подакцизную продукцию. В этом случае обязанности по перечислению фискального обязательства берут на себя налоговые представители.

Прочие обязательства

В отличие от большинства европейских стран, в Эстонии не взимают налог на недвижимость. Однако при совершении сделок по покупке или отчуждению имущества придется заплатить гербовый сбор в размере до 0,04 % от суммы сделки. Формально бюджет пополняют только те владельцы недвижимого имущества, в собственности которых есть земельные участки.

В отличие от большинства европейских стран, в Эстонии не взимают налог на недвижимость. Однако при совершении сделок по покупке или отчуждению имущества придется заплатить гербовый сбор в размере до 0,04 % от суммы сделки. Формально бюджет пополняют только те владельцы недвижимого имущества, в собственности которых есть земельные участки.

Земельный налог обязаны платить собственники, постоянные пользователи и застройщики выделенных им территорий. Ставки обязательства утверждаются на уровне муниципалитетов и находятся в диапазоне 0,1–2,5 % от стоимости налогообложения земли ( тарифы , актуальные на 2022 год, с разбивкой по регионам можно найти на сайте налогового департамента).

Освобождается от обложения только часть участка, находящаяся под жилым домом (от 0,15 до 2 гектаров). Но только при условии, что это здание является местом официальной регистрации владельца земли. Основанием для взимания фискального обязательства является Закон “О земельном налоге” в Эстонии.

Некоторые обязательства действуют только на отдельных территориях. Например, таллинский рекламный сбор. С 2022 года он начисляется ежедневно из расчета 0,55 евро за квадратный метр рекламной площади в день. Уплата производится авансом, в первый день выбранного отчетного периода; на усмотрение плательщика это может быть неделя, месяц, квартал или год.

Кроме того, местные администрации могут установить собственные сборы:

- за использование и загрязнение окружающей среды;

- на закрытие дорог и улиц;

- на механическое транспортное средство;

- на развлечения;

- на содержание животных;

- за парковку.

Пройдите социологический опрос!

Противодействие налоговому мошенничеству

Уклонение от платы налогов не приветствуется ни в одной стране. Эстония работает сразу по нескольким направлениям:

Уклонение от платы налогов не приветствуется ни в одной стране. Эстония работает сразу по нескольким направлениям:

- штрафные санкции – для тех, кто пренебрегает обязанностью декларировать и уплачивать налоги вовремя (0,06 % от неуплаченной суммы фискального обязательства в день);

- раскрытие и переквалификация фиктивных сделок, искажающих суть операции с целью получить налоговое послабление или занизить сумму бюджетного платежа;

- трансфертное ценообразование – соотношение стоимости проведенных между связанными лицами сделок с «обычными ценами» на рынке.

Налоговый департамент постоянно призывает плательщиков самостоятельно проявлять бдительность при выборе партнеров.

В помощь бизнесу и обычным гражданам с октября 2022 года запускается электронный сервис «Оценки налогового поведения» (сайт e-MTA ), который даст представление о наличии регистрации НДС, действующих лицензий, непогашенных долгов и других показателей, формирующих представление о финансовой состоятельности контрагента.

Кроме того, Эстония применяет так называемые белые списки стран, с которыми можно иметь дело без опасений попасть в мошенническую схему. В них входят юрисдикции, которые власти Эстонии не считают офшорными или предоставляющими льготные режимы налогообложения. Остальные страны попадают в «черный список».

Межгосударственные налоговые соглашения

Подчинятся всем налоговым правилам Эстонской республики обязаны налоговые резиденты страны. Таковыми признаются физические лица, прожившие в Эстонии 183 и более дней. Предприятия получают статус резидента при условии, что регистрируют в республике свое постоянное представительство.

Для улучшения взаимодействия с налоговыми органами других стран Эстония заключает соглашения об избежании двойного обложения доходов и активов, а также об обмене фискальной информацией. Алфавитный список стран, подписавших договоренности, расположен на сайте Налогово-таможенного департамента.

Отчетность организаций и предпринимателей

В соответствии с Законом “О бухучете” в Эстонии все предприятия обязаны регулярно подавать отчет об итогах хозяйственного года. Предоставлять его нужно в органы регистрации субъектов хозяйствования в течение первых 6 месяцев после окончания отчетного периода.

В соответствии с Законом “О бухучете” в Эстонии все предприятия обязаны регулярно подавать отчет об итогах хозяйственного года. Предоставлять его нужно в органы регистрации субъектов хозяйствования в течение первых 6 месяцев после окончания отчетного периода.

В большинстве случаев он длится 12 месяцев (с 1 января по 31 декабря), однако законодательство дает возможность зафиксировать в уставе другие даты начала и окончания хозяйственного года.

Годовой бухгалтерский отчет представляет собой документ, раскрывающий полные и достоверные данные о финансовом состоянии организации. Основные составляющие финансовой отчетности:

- баланс (развернутый или краткий);

- отчет о прибыли или убытках;

- отчета о движении денежных средств;

- данные об изменении стоимости собственных активов.

В зависимости от величины предприятия состав годовой отчетности будет меняться.

| Категории предприятий | Состав отчетности |

|---|---|

| Микропредприятие (сумма активов не превышает 175 000 евро, а годовая выручка не более 50 000 евро) | Может составить только сокращенный баланс и отчет о прибыли, раскрывать информацию о хозяйственной деятельности ему не обязательно. Максимальное число приложений не должно превышать 3 документов |

| Малое предприятие. Признается таковым, если выполняется одно из условий: совокупные активы более 4 млн евро; годовая выручка больше 8 млн евро; средняя численность персонала более 50 человек | Обязаны составлять подробный баланс и отчет о деятельности. Максимальное число приложений – 9 |

| Средняя компания. Признается таковой, если выполняется одно из условий: совокупные активы более 20 млн евро; годовая выручка больше 40 млн евро; средняя численность персонала более 250 человек | Полная отчетность в соответствии с эстонскими или международными стандартами бухучета. В среднем пакет документов состоит из 4 обязательных отчетов и 15 приложений |

| Крупная корпорация. Признается таковой, если выполняется минимум два из условий: совокупные активы более 20 млн евро; годовая выручка больше 40 млн евро; средняя численность персонала более 250 человек |

К годовой отчетности нужно приложить заключение аудитора. По Закону “О деятельности аудитора” такая проверка является обязательной, если:

- верно хотя бы два из условий: выручка выше 4 млн евро в год, активы по балансу более 2 млн евро, численность наемного персонала более 50 человек;

- или хотя бы одно из условий: выручка от продаж – более 12 млн евро в год, активы – более 6 млн евро, численность работников более 180 человек.

Налоговую отчетность должны подавать как юридические лица, так и частные. Граждане, в зависимости от обстоятельств, должны ежегодно:

- Подавать декларацию о доходах по форме А (с 15 февраля до 1 апреля ежегодно). Ее подают предприниматели, получатели доходов из-за границы, лица, желающие получить налоговый возврат или зачесть ранее понесенные убытки.

- Уплачивать земельный налог (до 15 июля).

- Уплачивать взносы на транспортные средства (до 1 октября).

Предприниматели должны ежегодно предоставлять в налоговые службы декларацию о коммерческих доходах по форме Е .

Заключение

Членство в Евросоюзе накладывает на Эстонскую республику определенные обязательства в сфере налогообложения и обмена информацией. Однако стране удалось сохранить низкий уровень налоговых ставок, простые и удобные способы взаимодействия с фискальными органами, соединив их с эффективными методами контроля над исполнением законодательства.

Налоговые вопросы в Эстонии: Видео

Налоги в Эстонии в 2022-м году

Уникальность эстонской налоговой системы заключается в отсутствии подоходного налога с юридических лиц. Точнее, он формально есть, но составляет 0%. Безусловно, это выгодно отличает эстонские фирмы от компаний, находящихся в других европейских юрисдикциях, и делает их по сути оншорными.

Если вы не продаете товары или услуги на территории Эстонии, частным лицам в ЕС или фирмам на территории ЕС без VAT номера, то НДС у вас идет по ставке 0%. Если вы не платите зарплату местному (эстонскому) работнику-резиденту, то налоги по этому основанию у вас тоже не возникают. Обязанности платить зарплату члену правления эстонской компании нет, и если вы не распределяете накопленные прибыли, то налогов у вас опять нет!

Основные налоги в Эстонии в 2022 году:

- подоходный налог с предприятия – 0%;

- налог с оборота (НДС, VAT) – 20%;

- ставка социального налога — 33%;

- ставка подоходного налога при удержании – 20%;

- подоходный налог с дивидендов – ставка20/80;

- налог по безработице (работник) – 1,6%;

- налог по безработице (работодатель) – 0,8%;

- накопительный пенсионный фонд 2-й ступени – 2%;

- размер не облагаемого подоходным налогом дохода с 1 января 2018 года – 500 евро/месяц;

- минимальная зарплата с 1 января 2022 года – 584 евро брутто;

- не облагаемые налогом суточные при зарубежной командировке – 50 евро в течении первых 15 дней и 32 евро каждый последующий.

Самостоятельно рассчитать налоговые расходы на зарплату работнику-резиденту можно с помощью данного калькулятора: www.kalkulaаtor.ee

Подробнее о налоге с прибыли

С 2000 года в Эстония ввела нулевую ставку налога на прибыль с юридических лиц . Это касается только полученной прибыли фирмы, т. е. нераспределённой. Если же акционеры или пайщики (собственники) решают распределить прибыль в виде дивидендов, то фирма выплачивает за акционеров только подоходный налог по ставке 20/80 т.е. 20% Например, при распределении 10 000 евро заработанной прибыли 2 000 евро составят налоги и 8 000 чистый доход акционера.

С 1-го января 2018-го года действует пониженная ставка налога на выплачиваемые дивиденды (начиная с 3-го года регулярных выплат) и равна 14%.

Подробнее о налоге с оборота

НСО, VAT и НДС – это равнозначные в Эстонии понятия и он равен 20%. Налогом с оборота облагаются продажа товаров и оказание услуг в порядке предпринимательства на территории Эстонии, а также импорт в Эстонию товаров и услуг. В некоторых случаях ставка налога с оборота равна 9% (книги, лекарства, билеты на концерты или представления) или 0% (экспорт товаров и услуг из Эстонии). Если предприниматель оказывает услуги или продает товары за пределами Эстонии, они не облагаются налогом с оборота. Также налог с оборота не применяется в случае продажи товара на таможенной территории или на территории Евросоюза.

В случае наличия VAT номера у эстонкой компании:

Когда применяется ставка

Ваша фирма в Эстонии продает товары и услуги на территории Эстонии, на территории ЕС частным лицам или компаниям, не имеющим VAT номера.

Ваша фирма в Эстонии продает учебники, лекарства и услуги размещения на территории Эстонии компаниям, не имеющим VAT номера, и частным лицам на территории ЕС.

Ваша фирма в Эстонии продает товары и услуги компаниям на территории EC, имеющим VAT номер, или компаниям и частным лицам на иной территории (за пределами ЕС).

Регистрация плательщика налога с оборота (VAT)

Начиная с 01.05.2004 Таможенный и налоговый департамент регистрирует в качестве плательщиков налога с оборота только те фирмы, которые ведут хозяйственную деятельность (по достижении 40 000 евро годового оборота) на территории Эстонии или доказывают ее начало до достижения оборота в 40 000 евро.

Если новая или купленная фирма сразу приступает к деятельности, новое правление может ее зарегистрировать налогообязанной, не дожидаясь годового оборота в 40 000 евро. Обычно постановка на учет в качестве плательщика налога с оборота занимает от 2 до 5 дней после подачи заявления.

Подробнее о возможности получения VAT номера читайте на этой странице.

Аудит:

по-меньшей мере два из приведенных показателей превышают нижеследующие условия:

- доход от продаж или доход 4 000 000 евро;

- имущество на дату составления баланса 2 000 000 евро;

- среднее число работников 50 человек;

или по-меньшей мере один из приведенных в бухгалтерском отчете годовых показателей превышают нижеследующие условия:

- доход от продаж или доход 12 000 000 евро;

- имущество на дату составления баланса 6 000 000 евро;

- среднее число работников 180 человек.

Аудиторский Обзор:

по-меньшей мере два из показателей превышают нижеследующие условия:

- доход от продаж или доход 1 600 000 евро;

- имущество на дату составления баланса 800 000 евро;

- среднее число работников 24 человек;

или по-меньшей мере один из приведенных показателей превышают нижеследующие условия:

- доход от продаж или доход 4 800 000 евро;

- имущество на дату составления баланса 2 400 000 евро;

- среднее число работников 72 человек.

Отчетность предоставляется в следующие государственные органы:

- Налоговый департамент Эстонии, если эстонское предприятие имеет VAT номер или работников, получающих зарплату. Отчеты сдаются ежемесячно: к 10-му числу – по подоходному и социальному налогам и к 20-му – по налогу с оборота. Если эстонское предприятие имеет оборот на территории ЕС, то ежемесячно к 20-му числу сдается отчет об обороте товара внутри ЕС.

- Коммерческий регистр Эстонии. Ежегодно с 1 января по 30 июня эстонское предприятие должно предоставить в установленной форме финансовый отчет о своей деятельности за прошедший финансовый год (обычно с 01.01 по 31.12).

- Департамент статистики (выборочно). Ежеквартально отчитываются не все эстонские предприятия, а выбранные Департаментом статистики на основании его критериев.

- Центральный Банк Эстонии (выборочно и крайне редко). Ежеквартально отчитываются не все эстонские предприятия, а выбранные Центральным Банком на основании его критериев, если у предприятия имеется внешнеэкономическая деятельность.

Для полного понимания налоговых расходов, связанных с выплатой зарплаты работнику фирмы, выплатой члену правления фирмы, выплатой дивидендов собственнику фирмы, советую посмотреть данные наглядные диаграммы с пояснениями по состоянию на 2018 год:

- Налоговые расходы на выплату дивидендов собственнику компании

К чему готовиться предпринимателю в Эстонии в 2022 году?

К чему готовиться предпринимателю в Эстонии в 2022 году?

В этой статье представлен краткий обзор следующих тем:

- Каков размер минимальной обязанности по социальному налогу в 2022 году?

- Какие налоговые ставки действуют в 2022 году?

- Как будет происходить налогообложение доходов частных лиц?

- Как будет происходить налогообложение дивидендов?

- Каков размер минимальной заработной платы 2022 году?

- Как повлиял Brexit на предпринимателей Эстонии?

- Что означает новый порядок оплаты больничных в 2022 году для работодателя?

Минимальная обязанность по социальному налогу

Ставка, с которой считается минимальная обязанность по социальному налогу, вырастет до 584 евро в 2022 году. Таким образом, работодатель должен будет уплачивать социальный налог как минимум в размере 192,72 евро в месяц за работника, работающего по трудовому договору. Обязанность действует, даже если сотрудник работает с неполной занятостью, и его брутто заработная плата меньше, чем 584 евро в месяц, но при этом место работы у этого работодателя является основным или единственным. Уплата социального налога начиная с 192,72 евро в месяц в большинстве случаев является обязательным условием для начала действия больничного страхования (haigekassa).

Подробнее про минимальную обязанность по социальному налогу можно почитать здесь.

Ставки налогов в 2022 году

Налоговые ставки останутся в 2022 году прежними, а именно:

- социальный налог в 2022 г. в Эстонии составляет 33%;

- подоходный налог с доходов физических лиц составляет 20%;

- пенсионное страхование равняется 2%;

- стоит проверить, подал ли сотрудник заявление о приостановке взносов в пенсионный фонд;

- страхование от безработицы составляет 1,6% (часть, вычитаемая из брутто заработной платы работника) и 0,8% (часть, которую платит работодатель «сверху» от брутто заработной платы);

- в части налога с оборота, как и прежде, действуют три ставки: 0%, 9% и 20%;

- налог с выплаченных дивидендов равен 20/80;

- налог с выплаченных дивидендов при регулярной выплате дивидендов равняется 14/86 (подробнее читайте ниже).

Налогообложение доходов частных лиц

Порядок налогообложения доходов физических лиц был кардинально изменён с 2018 года. Новый порядок продолжится и в 2022 году. Необлагаемый подоходным налогом доход может варьироваться от 0 до 6000 евро в год (или от 0 до 500 евро в месяц), в зависимости от размера брутто дохода за год.

Предполагается, что каждый человек

- хорошо осведомлён о размере своих доходов за год и за месяц,

- хорошо понимает, что включает в себя понятие годового дохода с точки зрения закона,

- может самостоятельно подсчитать и сообщить работодателю в заявлении, какой размер необлагаемого подоходным налогом дохода нужно использовать.

Мы советуем нашим фирмам-клиентам и их сотрудникам указывать в заявлении необлагаемый подоходным налогом доход в размере 0 евро, если материальное положение сотрудника позволяет такой вариант. Переплату подоходного налога, если таковая возникнет, сотрудник сможет вернуть при подаче личной декларации о доходах раз в год. Главное, что таким образом можно будет избежать неприятной ситуации, когда из-за неверного подсчёта предполагаемого годового дохода в короткие сроки нужно будет выплатить солидную сумму налогов Налогово-таможенному управляющему.

Подробная информация о налогообложении доходов частных лиц находится здесь.

Налогообложение дивидендов

В 2018 году изменился порядок налогообложения дивидендов. Добавилась новая ставка налога 14%. “Новый” порядок продолжится и в 2022 году. Если Ваше предприятие регулярно выплачивало дивиденды в течение предыдущих лет, то в 2022 году к 1/3 от суммы выплаченных в 2018, 2019 и 2022 годах дивидендов можно применить ставку налога 14/86.

Напоминаем, что новая система налогообложения дивидендов не несёт большой материальной выгоды собственнику предприятия – физическому лицу. Более низкая ставка налога для фирмы предполагает дополнительное налогообложение дохода физического лица.

В части нерегулярно выплачиваемых дивидендов продолжает применяться “старый” порядок расчёта налога при выплате дивидендов, то есть платить 25% (20/80) от суммы выплаченных дивидендов.

Подробнее про налогообложение дивидендов можно прочитать здесь.

Минимальная заработная плата в 2022 году

Минимальная заработная плата составит 584 евро в месяц и 3,48 евро в час. Требование по выплате минимальной заработной платы распространяется на всех работодателей Эстонии. Размер минимальной заработной платы влияет на размер некоторых социальных пособий.

Подробнее про размеры семейных пособий можно почитать здесь.

Расчёт налогов с минимальной заработной платы можно посмотреть здесь.

Brexit

С 1 января 2022 года Великобритания вышла из состава Европейского Союза, то есть Великобритания – государство, не входящее в состав ЕС. И до тех пор, пока между Великобританией и странами ЕС отсутствуют особенные договорённости, к сделкам с Великобританией применяются такие же правила налогообложения, как и с другими государствами, не входящим в Европейский Союз (например, Россия, Китай, США).

Некоторые случаи налогообложения для юридических лиц:

- Экспорт товара – налог с оборота 0%;

- Импорт товара – налог с оборота 20% и таможенная пошлина;

- Оказание услуг предпринимателю, зарегистрированному в Великобритании – налог с оборота 0%;

- Получение услуги от предпринимателя, зарегистрированному в Великобритании, – обратное налогообложение.

Некоторые случаи налогообложения для физических лиц:

- Покупка товаров стоимостью до 22 евро – нет налогообложения до июля 2022;

- Покупка товаров стоимостью от 22 евро до 150 евро – налог с оборота 20%;

- Покупка товаров стоимостью от 150 евро – налог с оборота 20% и таможенная пошлина;

Новый порядок оплаты больничных в 2022 году

В 2022 году действует новый порядок оплаты больничных.

Новый порядок временный и распространяется на больничные, открытые в период с 1 января по 30 апреля 2022.

Что означает новый порядок для работодателя?! Количество дней больничного, который обязан оплачивать работодатель уменьшается, а вот вероятность оплаты больничного увеличивается. По новому порядку для работодателя устанавливается обязанность оплачивать возмещение по болезни со 2 по 5 день заболевания в размере 70% от средней заработной платы. С 6 дня болезни или травмы возмещение платит Больничная Касса.

При этом у работодателя сохраняется возможность (не обязанность) оплачивать работнику возмещение по болезни с 2 по 5 календарный день заболевания в размере до 100% средней заработной платы.

К больничным, открытым до 31 декабря 2022, и к больничным, открытым после 1 мая 2022, применяется прежний порядок, то есть работодатель оплачивает с 4 по 8 день заболевания 70% от средней заработной платы.

Напоминаем, что с этой платы сотруднику удерживается только подоходный налог в размере 20%. То есть к этой плате не применяется социальный налог, страхование по безработице и накопительная пенсия. Выплата возмещения по болезни декларируется в TSD под кодом выплаты «24». Часть выплаты, превышающая среднюю заработную плату, облагается, как обычная заработная плата, и декларируется отдельной строкой с кодом выплаты 10, 11, 12, 13, 21, 22 или 23, смотря какая выплата. Этот порядок распространяется и на членов правления. Обязательное условие – наличие больничного листа.

Необязательно держать всю эту информацию в голове. Обращайтесь к нам за бухгалтерскими услугами, и мы позаботимся обо всём сами!

Надеемся, что информация, которой мы делимся на нашем сайте, будет полезна Вам при планировании бизнеса в наступающем, 2022 году.

Налоги в Эстонии для физических и юридических лиц

Э стония — привлекательная европейская страна, которая предлагает выгодные условия для бизнеса и проживания. Однако перед тем, как учредить компанию или подавать заявление на ВНЖ, стоит учесть имеющиеся налоги в Эстонии.

Регулирование вопросов налогообложения в Эстонии осуществляется Налогово-Таможенным Департаментом — EMTA.

Налоговая система в Эстонии состоит из государственных и местных налогов, устанавливаемых сельским муниципалитетом или городским советом на его административной территории в соответствии с законом.

Какие же действуют налоги в Эстонии для физических и юридических лиц?

Быстрый переход:

КРАТКАЯ СВОДКА

Принцип налогообложения прибыли

Глобальный для резидентов

Подоходный налог

Налог на прибыль

0% — на реинвестированную прибыль,

20% — на распределенную прибыль

Социальный налог

Налог на прирост капитала

Отсутствует как отдельный налог

Подоходный налог в Эстонии (налог на доходы физических лиц)

Подоходный налог в Эстонии платят как резиденты, так и нерезиденты. Резиденты уплачивают подоходный налог с общемирового дохода, а нерезиденты — только с дохода, полученного от источников на территории Эстонии.

Ставка подходного налога в Эстонии по общему правилу — 20%. Однако существуют случаи, когда доходы физического лица облагаются по иным ставкам.

Так, существует ставка 14%, которая действует в отношении кредитных учреждений-резидентов и эстонских филиалов кредитных учреждений-нерезидентов.

Налог на прибыль в Эстонии

Особенностью налогообложения прибыли в Эстонии является то, что налог необходимо уплачивать лишь с распределенной прибыли. Нераспределенная прибыль не облагается налогом.

Если компания распределяет прибыль, налог будет уплачивается по ставке 20/80 (20%). На сайте Налогово-Таможенного Департамента Эстонии также указано, что ставка налога на прибыль организаций, применяемая к регулярно распределяемой в виде дивидендов прибыли, составляет 14/86, а с выплачиваемых физическому лицу дивидендов удерживается подоходный налог по ставке 7%.

Налог на добавленную стоимость в Эстонии

Налог на добавленную стоимость (VAT) в Эстонии подлежит уплате, если компания реализует товары и услуги на территории Эстонской Республики.

Если же компания или индивидуальный предприниматель реализуют свои товары и услуги вне Эстонии, то они не будут облагаться НДС.

Обратите внимание:

Если годовой оборот компании или индивидуального предпринимателя превышает 40.000 евро, это является основанием для обязательной регистрации на учете VAT (НДС).

Товары и услуги в Эстонии облагаются НДС по ставкам 20%, 9% и 0%.

- 20% — стандартная ставка НДС, которая распространяется на большинство товаров и услуг;

- 9% — распространяется на печатную продукцию, лекарственные препараты и др.;

- 0% — на поставку товаров внутри ЕС, товары, поставляемые на борт самолетов и кораблей, экспорт из Эстонии и др.

Социальный налог в Эстонии

Социальный налог в Эстонии уплачивается работодателем. Стандартная ставка — 33%. Это значит, что работодатель должен уплатить 33% от заработной платы каждого работника на социальное и медицинское страхование. Соответственно, социальный налог выплачивается работодателями ежемесячно.

Налог на прирост капитала в Эстонии

Налога на прирост капитала в Эстонии не существует как самостоятельного налога. Прирост капитала рассматривается как часть прибыли, а потому в случае распределения прибыли подлежит уплате корпоративный налог на прибыль по ставке 20%.

Иные налоги в Эстонии

Помимо перечисленных выше, также существуют иные налоги в Эстонии.

Так, существует земельный налог. Ставка земельного налога зависит от площади земли (земельного участка) и рассчитывается индивидуально. Ставка земельного налога составляет 0.1–2.5% от налогооблагаемой стоимости земли.

Также, в Эстонии есть акцизные сборы. Акцизные сборы действуют в отношении электроэнергии, алкоголя, табачных изделий и др.

Еще существует платеж по страхованию от безработицы. Ставка платежа по страхованию от безработицы для работника составляет 1.6%, а для работодателя — 0.8%.

Интересно:

Списки доходов, которые облагаются и не облагаются социальным налогом, можно увидеть в ст. 2 и 3 Закона Эстонии о социальном налоге.

Привлекательность Эстонии с точки зрения налоговой нагрузки

Эстония — выгодная юрисдикция с точки зрения налогообложения, поэтому если ключевым критерием при выборе страны для бизнеса или проживания являются низкие налоговые ставки, то Эстония может стать идеальным вариантом.

Возможность не платить налог с нераспределенной прибыли — крайне удобно с точки зрения налогообложения, а потому Эстония очень популярная юрисдикция и для регистрации компаний, и для проживания.

Получить ВНЖ в Эстонии — просто. Зарегистрировать компанию — еще проще. А потому Эстония может стать отличным вариантом с низкими налоговыми ставками, который принесет много положительных эмоций как от жизни в ней, так и от предпринимательской деятельности. Одним словом, налоги в Эстонии позволяют комфортно существовать бизнесу, никак не препятствуя его развитию.

Если Вас заинтересовала Эстония, напишите специалистам GFLO Consultancy, мы сможем ответить на все Ваши вопросы и помочь с любым запросом.

Правила по налогу с оборота с 01.01.2021, связанные с Брекситом (в т. ч. особенности, связанные с Северной Ирландией)

Если обязанный по налогу с оборота Эстонии оказывает занимающемуся предпринимательством лицу Соединенного Королевства услуги, то уже не важно, зарегистрирован ли получатель услуги в Соединенном Королевстве в качестве обязанного по налогу с оборота или нет, если оказывается услуга, при налогообложении которой применяется, так называемое основное правило (оборот возникает в государстве получателя услуги вне зависимости от государства, где фактически услуга оказывалась). Для обязанного по налогу с оборота Эстонии имеет место услуга, облагаемая налогом с оборота по ставке 0%.

Различие по сравнению с текущей ситуацией в том, что оборот услуги, оказываемой лицу государства, не являющееся членом Сообщества, облагается по ставке 0% и декларируется только на строке 3 декларации об обороте (на эст. языке käibedeklaratsioon, сокр.: KMD), и не декларируется ни в строке 3.1 формы KMD, ни в отчете об обороте внутри Сообщества (в форме VD).

НОВОЕ! В связи с окончанием переходного периода Брексита следует учитывать, что начиная с I квартала 2022 года в представляемых декларациях MOSS нельзя больше отражать дигитальные услуги, оказанные конечным потребителям в Соединенном Королевстве, и нельзя указывать Соединенное Королевство государством потребления.

Декларация MOSS за IV квартал 2022 года представляется и уплачивается налог с оборота в обычном порядке (не позднее 20 января 2022) и в этой декларации ещё можно декларировать дигитальные услуги, оказанные неналогообязанным Соединенного Королевства.

Если оказываете дигитальные услуги клиентам в Соединенном Королевстве и после окончания переходного периода, то следует руководствоваться правилом, которое можно почитать на веб-сайте «VAT rules for supplies of digital services to consumers». Услуги, с которых в государстве возникновения оборота должен начислять налог с оборота и платить налогообязанное лицо Эстонии, не декларируются в подаваемой в Эстонии декларации KMD.

Если лицо, обязанное по налогу с оборота Эстонии отчуждает товар лицу Соединенного Королевства вместе с доставкой товара из Эстонии в Соединенное Королевство (за исключением Северной Ирландии), то после Брексита имеет место экспорт товара, который облагается налогом с оборота по ставке 0% и декларируется на строках 3 и 3.2 формы KMD.

Также продажа товара частному лицу Соединенного Королевства с доставкой товара из Эстонии в Соединенное Королевство (за исключением Северной Ирландии), самим продавцом или вместо него другим лицом больше не считается дистанционной продажей, а считается экспортом и облагается налогом с оборота по ставке 0%.

При отчуждении товара в Эстонии физическому лицу Соединенного Королевства возникает экспорт при выполнении условий, перечисленных в части 2 статьи 5 Закона о налоге с оборота (так называемая продажа по системе tax-free).

В соответствии с особенностями, установленными для Северной Ирландии, даже после конца 2022 года отчуждение товаров из Эстонии налогообязанному лицу Северной Ирландии с доставкой товаров в Северную Ирландию по-прежнему является оборотом внутри Сообщества (не экспортом), а продажа товаров из Эстонии в Северную Ирландию лицу, не являющемуся налогообязанным, по-прежнему является дистанционной продажей внутри Сообщества (не экспортом).

Это исключение касается только товаров – все услуги, оказываемые с 01.01.2022 лицам Соединенного Королевства (включая Северную Ирландию), облагаются и декларируются в соответствии с правилами оказания и декларирования услуг, оказываемых лицам из государств, не входящих в Сообщество.

В соответствии с особенностями, установленными для Северной Ирландии, даже после конца 2022 года приобретение товара налогообязанным лицом Эстонии от налогообязанного лица Северной Ирландии вместе с его доставкой в Эстонию по-прежнему является внутрисоюзным приобретением товара (не импортом), а продажа товаров из Северной Ирландии лицу, не являющемуся налогообязанным в Эстонии, по-прежнему является дистанционной продажей внутри Сообщества.

Это исключение касается только товаров — налогооблагаемая стоимость услуги, полученной от лица, занимающегося предпринимательством в Соединенном Королевстве (включая Северную Ирландию) и подлежащая обратному налогообложению в Эстонии, должна с 01.01.2022 года декларироваться в KMD как налогооблагаемая стоимость услуги, полученной от предпринимателя государства, не входящего в Сообщество, т. е. информационно в строке 7, а не 6.

Если лицо, обязанное по налогу с оборота Эстонии после Брексита приобретает от обязанного по налогу с оборота Соединенного Королевства товар или услугу, к налогооблагаемой стоимости которого в соответствии с законом о налоге с оборота Соединенного Королевства прибавлен налог с оборота по ставке, действующей в Соединенной Королевстве, то о возврате уплаченного в Соединенном Королевстве налога с оборота нельзя ходатайствовать через систему возврата налога с оборота, уплаченного в Европейском союзе (VAT Refund), за исключением приобретения товаров с налогом оборота по ставке Соединенного Королевства от налогообязанного лица Северной Ирландии (но не в случае получения услуги с налогом с оборота по ставке Соединенного Королевства от налогообязанного лица Северной Ирландии).

Возврат предпринимателю Эстонии налога с оборота, уплаченного в не входящих в Сообщество государствах, основывается на принципе взаимности и зависит от того, принимается ли решение о возврате налога с оборота лицу, обязанному по налогу с оборота Эстонии в соответствующем не входящем в Сообщество государстве или нет.

К настоящему времени мы получили официальное подтверждение от налогового управляющего Соединенного Королевства о том, что Соединенное Королевство продолжит возврат налог с оборота налогообязанным в государствах – членах ЕС на основе взаимности. При подаче ходатайства на возврат налога с оборота, уплаченного в Соединенном Королевстве, налогоплательщик Эстонии должен руководствоваться инструкциями налогового управляющего Соединенного Королевства. Срок подачи ходатайства на возврат налога с оборота, связанного с Соединенным Королевством, за 2022 год — 31 марта 2022. Согласно решению налогового управляющего Соединённого Королевства Эстония продолжает возврат налога с оборота налогообязанным Соединённого Королевства. Руководство по возврату налога с оборота, уплаченного иностранным предпринимателем в Эстонии » (на эст. языке)

Исключением является Северная Ирландия, где к возврату налога с оборота, уплаченного при приобретении товаров, применяются положения директивы ЕС еще в течение четырех лет после окончания переходного периода. К ходатайствам, содержащим регистрационный номер лица, облагаемого по налогу с оборота Северной Ирландии (с буквенной комбинацией «XI»), применяются те же сроки, что и к другим государствам – членам ЕС при возврате налога с оборота: срок подачи ходатайства за 2022 год — 30 сентября 2022 года, а ходатайства за 2022 год могут быть поданы с 1 апреля 2022 года.