Как выбрать медицинскую страховку для путешествия

Перед отпуском мечтаешь только о том, чтобы погреться на солнышке, накупаться в море и наесться фруктов на жизнь вперед. Для всего этого страховка может и не понадобиться. Но если привыкли все держать под контролем, она поможет не переживать по пустякам и выручит, если случится беда.

Рассказываем, как избежать подводных камней и оформить подходящую страховку. Узнайте, чем плоха франшиза, зачем нужен ассистанс и что включить в правильный полис путешественника.

Какая страховка подходит для путешествия

Для поездок за границу нужна страховка ВЗР (для выезжающих за рубеж). Она гарантирует вам экстренную медицинскую помощь, если, допустим, вы отравились несвежим кокосом или упали с лестницы.

Базовый полис ВЗР включает только лечение и медицинскую транспортировку в определенном объеме. Но его можно дополнить медпомощью в особых случаях (например, при беременности), страхованием багажа, документов и гражданской ответственности, а еще страхованием от несчастного случая, невыезда и задержки рейса. При этом бумажек больше не станет. Все опции можно добавить к полису ВЗР — получится один договор, который покрывает все возможные риски.

Для путешествий по России теоретически вам хватит обычного полиса обязательного медицинского страхования (ОМС). Но с ним не разгуляешься: к полису ОМС прилагаются только очереди длиной с Волгу. Если хотите, чтобы страховка покрывала дополнительные риски: к примеру, эвакуацию вертолетом с горного курорта или задержку рейса, имеет смысл оформить полис путешественника по России и расширить его так же, как полис ВЗР.

Как устроена туристическая страховка

В схеме работы медицинской страховки мало участников, но разобраться с ходу бывает непросто. Объясняем термины и принцип работы на пальцах. Вы платите деньги страховой компании, взамен получаете туристический полис. Если за границей что-то случится — звоните в сервисную компанию (ассистанс), там скажут, куда бежать. В больнице вас вылечат, а счет выставят страховой. В редких случаях вам придется заплатить на месте самому, а дома страховая возместит, но этого лучше избегать.

Что означают термины

Страхователь (выгодоприобретатель, застрахованный) — это все вы, а не три разных человека: так вас могут называть в договоре страхования.

Страховщик (страховая компания) — организация, с которой вы заключаете договор, она оплачивает лечение и другие расходы по страховому случаю.

Страховой случай — событие, которое предусмотрено договором и по которому страховщик выплатит возмещение. Все, что не входит в вашу страховку, считается нестраховым случаем и не будет возмещено.

Страховая сумма (сумма покрытия, лимит ответственности) — максимум, который страховая за вас заплатит. Эта сумма включает расходы на больницу, медицинский транспорт и все остальное. Если выбрали покрытие 30 000 $, а вертолет с камчатского вулкана обошелся в 10 тысяч, на лечение останется 20 тысяч.

Ассистанс (сервисная компания) — ваш помощник в поездке. Заболели — звоните в ассистанс, а они обзвонят остальных. Их работа — вызвать вам скорую, найти больницу, организовать транспорт и решить возникшие по ходу дела проблемы.

Франшиза — это сумма, которую страховщик может не платить согласно договору страхования. Чаще всего франшиза безусловная, то есть оплачивается в любом случае. Например, вы нашли страховку с франшизой в 30 $. В отпуске заболело горло, и вы обратились к врачу, который выставил счет на 45 $. Из них 30 $ вы выложите сами, а 15 $ — страховая. Полисы с франшизой стоят дешевле, но если наступит страховой случай, скорее всего, экономия не оправдается. Поэтому опытные путешественники предпочитают страховку без франшизы.

Как платят по страховке

Вариантов выплаты по страховке два: либо страховая платит госпиталю напрямую, либо на месте платите вы, а потом страховая вам компенсирует.

Сервисная страховка — самая распространенная. Это когда страховая отправляет деньги за лечение напрямую госпиталю. Вы сами счета не оплачиваете, кроме очень редких случаев: например, больница в джунглях Борнео берет только наличные. В такой ситуации ассистанс попросит заплатить на месте, а когда вы вернетесь домой, то страховая все возместит.

Компенсационная страховка — это когда вы платите за лечение сами, потом собираете документы, приносите их страховой и получаете свои деньги назад. Такая страховка сейчас почти не встречается.

Что покрывает страховка для туристов

Купить первую попавшуюся медицинскую страховку — это не выход. Дешевая страховка годится только для галочки. Она включает минимальные риски, у нее маленькая сумма покрытия и наверняка есть франшиза. Взять, к примеру, страховки, которые продаются в «Газелях» перед визовыми центрами: шенгенскую визу вы получите, но попробуйте на отдыхе сходить к врачу — скорее всего, придется платить из своего кошелька. То же со страховкой, которая входит в пакетный тур.

Туристическая страховка — это конструктор. Можно сэкономить и купить одного лего-человечка. Его вы поставите рядом с компом или прицепите на брелок, больше толку не будет. А вот если заказать наборы из разных фигурок, кирпичиков и деталей, сможете построить хоть замок для принцессы, хоть ракету. Так и со страховым полисом. Включите в него все, что пригодится в поездке, — и получите не просто бумажку для визы, а полезный инструмент.

В каких случаях сработает медицинская страховка путешественника

Ужалила медуза, когда учился серфингу

Страховка для спорта и активного отдыха

Упал, потерял сознание, очнулся — гипс

Шел пьяный, упал, потерял сознание, очнулся — гипс

Помощь при наличии алкогольного опьянения

Поужинал местной едой и отравился

Поужинал местной едой, и обострился гастрит

Помощь при обострении хронических заболеваний

Как прокачать базовую страховку

Чтобы страховка по-настоящему защищала, добавьте к базовому полису дополнительные опции. Вот несколько идей:

• если едете на море — добавьте помощь при солнечных ожогах;

• если собираетесь в трекинг, кататься на горных лыжах или на серфе — добавьте страховку для активного отдыха и спорта. Отметьте все виды активности, которыми собираетесь заниматься. Важно: катание на банане, гидроциклах и лошадях — это тоже активный отдых;

• если хотите покорить вершину-семитысячник — добавьте не только спортивную страховку, но и поисково-спасательные работы и эвакуацию вертолетом;

• если страдаете язвой желудка или другой «хроникой» — добавьте помощь при обострении хронических заболеваний;

• если будете ездить на мопеде или мотоцикле — добавьте эту опцию, она так и называется. Чтобы страховая все возместила без вопросов, катайтесь в шлеме и с международными правами категории А;

• если ждете малыша — добавьте помощь при осложнении беременности. Только учтите: мало кто страхует беременность до 31 недели, чаще — до 24 или даже 12 недель;

• если любите посидеть с бокалом вина — добавьте помощь при наличии алкогольного опьянения. Правда, такая опция есть только у одной страховой — ERV, программа называется Optima. Остальные страховщики не возместят расходы, если вы были навеселе. Причем некоторые откажут в выплате, только если опьянение стало причиной происшествия, а другие не оплатят в любом случае. Подсказка: анализ на содержание алкоголя проводят редко, поэтому важно, насколько адекватны вы будете на взгляд врачей;

• если хотите обезопасить свои вещи — добавьте страхование багажа. Если ваш чемодан потерялся, вы получите за него 500–2000 долларов (сумму вы выбираете сами, оформляя полис). Без этой страховки платить будет авиакомпания — часто это 20 $ за килограмм;

• если беспокоитесь за паспорт — добавьте страхование документов. В случае чего вам возместят затраты на восстановление;

• если боитесь застрять в аэропорту — добавьте страховку от задержки рейса. Самолет быстрее не вылетит, зато вам заплатят за каждый час ожидания (кроме первых 4);

• если не хотите выплачивать ущерб, случайно причиненный другому человеку, — добавьте страхование гражданской ответственности. Если вы трезвым нечаянно врезались в другого горнолыжника, страховая оплатит ему лечение ушибов и купит новые лыжи взамен сломанных;

• если заранее планируете отпуск — добавьте страхование от невыезда. В этом случае, если вам откажут в визе или вы заболеете за два дня до вылета, страховщик вернет деньги за билеты, гостиницы и другие оплаченные услуги;

• если хотите заначку на восстановление здоровья — добавьте страховку от несчастного случая. Допустим, в отпуске вы сломали ногу. Лечить на месте вас будут по обычной туристической страховке. А если у вас расширенный полис, то дома еще выплатят компенсацию, которую можно потратить хоть на реабилитацию, хоть на новый смартфон.

Где и как купить страховку для путешествий

Раз вы читаете эту статью, то знаете, что авиабилеты проще искать не на разрозненных сайтах авиакомпаний, а в одном месте — на Скайсканере. Вот и страховку удобнее выбирать онлайн из готового списка. Некоторые агрегаторы страховок уже проверены тысячами туристов — например, Сравни.ру. Рассказываем, как им пользоваться.

1) Выберите страну, даты поездки, количество путешественников и их возраст.

2) Добавьте опции из предыдущего пункта и определитесь с суммой покрытия.

3) Посмотрите список полисов. Поставьте галки рядом с еще не отмеченными опциями и сравните условия разных страховых.

4) Оцените рейтинг страховой по двум параметрам: рейтинг надежности от агентства «Эксперт РА» и рейтинг среди клиентов.

5) Узнайте, с каким ассистансом работает страховая. От ассистанса зависит, хорошо ли будет организована помощь вам во время поездки. Если не лень, потратьте 15 минут, чтобы поискать отзывы на форумах.

6) Прочитайте договор страхования, чтобы точно знать, что включено в страховку, а что нет.

7) Кликните «Оформить», введите данные о себе и оплатите страховку. Полис путешественника придет вам по электронной почте: распечатайте его и сохраните на смартфоне.

Как себя вести, чтобы страховая все оплатила

В интернете немало историй, что кто-то не получил возмещение от страховой. Такое случается, когда люди: а) не читали договор и были не в курсе, что считается страховым случаем, б) неправильно повели себя, когда что-то случилось. А вам волноваться нечего: 5 минут — и вы будете знать, как грамотно воспользоваться страховкой в поездке.

Что сделать заранее:

• Сохраните страховой полис в телефоне, чтобы не носить его постоянно с собой.

• Купите местную симку или заранее проверьте, работает ли ваша симка в роуминге и есть ли на ней деньги. Из гостиницы можно позвонить с ресепшена или по скайпу.

• Прочитайте договор страхования, чтобы знать, какие случаи страховщик оплатит, а по каким лучше сразу действовать самостоятельно.

Что делать, если вам потребовалась помощь:

• Сразу позвоните в компанию-ассистанс, ее телефон написан на полисе. Скажите оператору номер полиса, контактный телефон и где находитесь, опишите суть проблемы. Если вам нужна медицинская помощь, то вам дадут адрес госпиталя и вышлют туда гарантийное письмо, что лечение будет оплачено. В критических ситуациях вызовут скорую помощь, либо врача на дом. Случается, что оператор не сразу принимает решение — тогда вам перезвонят через час—другой. Главное — не мчитесь в больницу самостоятельно, а сразу связывайтесь с ассистансом!

• В госпитале убедитесь, что администратор получил гарантийное письмо и вы не платите за лечение сами. Если гарантийки еще нет, а вас просят заплатить наличными или оставить в залог паспорт — не делайте этого, звоните в ассистанс и выясняйте, в чем дело.

• Согласовывайте с ассистансом все свои действия. Если после основного лечения вам назначили дополнительное, позвоните в ассистанс и уточните, будет ли оно оплачено.

Что делать, если все пошло не так:

• Если не получилось позвонить в ассистанс сразу, сделайте это при первой возможности. Будьте готовы, что вас попросят оплатить счет самостоятельно, а после возвращения вернут деньги полностью или частично. В худшем случае страховая может отказаться компенсировать несогласованные расходы.

• Если на месте вы по согласованию с ассистансом заплатили за лечение сами, дома обращайтесь за возмещением. Сделать это нужно в течение срока, прописанного в договоре, — обычно 30 дней после возвращения. С собой возьмите: 1) страховой полис, 2) официальные медицинские документы, с вашими ФИО, диагнозом, датами лечения и обращения за помощью, 3) направления на лабораторные исследования, 4) счета на фирменных бланках со списком оказанных услуг и документы, подтверждающие оплату, 5) рецепты от врача и счета из аптеки. На всех документах должны быть печати. Еще приложите счета за такси и телефонные переговоры с ассистансом — их тоже компенсируют.

Страховка для путешествий: коротко о главном

Страховка путешественника похожа на конструктор «Лего». Базовый полис с маленьким набором рисков стоит дешево, но годится, только чтобы сделать визу. Случись что, он вряд ли сработает. Чтобы обезопасить себя, составьте страховку из нужных «кирпичиков»: увеличьте сумму покрытия, включите активный отдых и другие опции, проверьте, есть ли франшиза. А выбирать удобнее всего на сайте-агрегаторе: там страховки собраны в одном месте, и на все про все у вас уйдет не больше 15 минут.

Обязательная страховка при выезде за границу

На сайтах туристических компаний сразу же бросается в глаза фраза о том, что для поездки в любую страну мира обязательно требуется оформление страховки. Так ли это на самом деле? Нужна ли страховка для выезда за границу в 2022 году или это просто обман от компаний, которые, кроме туристических поездок, занимаются еще и торговлей страховыми полисами?

Нужно ли приобретать россиянам страховку

В начале 2016 года в российских СМИ промелькнуло заявление, что отныне каждый россиянин, выезжая за границу, при покупке тура должен оформить страховой медицинский полис на сумму свыше 2 000 000 р. Основой подобных заявлений якобы послужил федеральный закон «Об основах туристской деятельности в Российской Федерации». Данное сообщение сразу же начали цитировать на сайтах страховых компаний, утверждая, что страховой полис необходим.

Но это неправда: в поправках не идет речь об обязательности страхования. Скорее, наоборот, в документе говорится, что даже «пакетники» могут отказаться от оформления полиса. Так почему же тогда туроператоры так настаивают на оформлении страховки для поездки за границу? Оказывается, причиной этого требования становятся несколько нюансов, о которых и пойдет речь далее.

Оформлять или нет

Зачем нужна страховка за границей для путешественника – ведь выехать из России можно и без страховки. Это так, но вот въехать во многие страны без страхового полиса невозможно: не спустят на свою территорию туриста без страхового документа страны Шенгенское соглашение. Это Германия, Польша, Латвия, Италия и другие 26 европейских государств.

Расположение стран на карте, участвующих в Шенгенском соглашении

Более того, страховка для Шенгенской визы должна быть не только оформлена, но к ней предъявляют определённые требования, она должна соответствовать следующим условиям:

- Документ должен быть без франшизы.

- В полис должны быть включены такие медицинские услуги, как амбулаторное лечение, вызов врача и другие.

- Сумма покрытия – от 30 тысяч евро.

- Страховка должна быть действительной на территории стран Шенгенского соглашения.

- Особое внимание – времени действия страхового документа. Оно должно быть действительным на время периода путешествия по Шенгенским государствам плюс дополнительно 15 дней.

Запасаться страховкой необходимо не только для поездки в страны Шенгена, но и в те государства, которые готовятся к вхождению в шенгенский союз. Поэтому при оформлении визы в Румынию, Хорватию, Болгарию, нужно будет оформлять и страховой медицинский полис на весь период путешествия.

Конечно, стоимость тура возрастет, особенно если оформлять полис и на взрослых, и на детей, но тут как раз тот случай, когда без данного документа совершить путешествие невозможно.

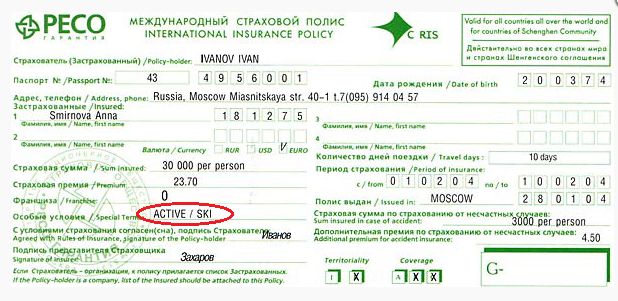

Пример международного страхового полиса на 30000 евро для оформления шенгенской визы

Отдельные требования к наличию документа предъявляет Австралия: на ее территорию с полисом должны въезжать граждане, возраст которых от 75 лет и больше. Остальным рекомендуется туристическое страхование, но оно не является обязательным.

Необязательно медицинское страхования туристов, которые собираются в поездку на Кипр, в Великобританию, Турцию, Грузию, Израиль, Вьетнам, Таиланд, США и многие другие государства. Но, хотя документ необязательно иметь, его наличие приветствуется обеими сторонами – и выпускающей и принимающей: во время пребывания в чужой стране все может произойти и намного легче пережить неприятности туристу, который подготовлен к любым неожиданностям.

Для этого на руках всегда должна быть распечатка страховки. Ее предъявляют сначала пограничникам при пересечении границы, затем при наступлении страхового случая.

Смотрите видео: нужно ли оформлять страховку для выезда за границу и на что стоит обратить внимание при выборе страховки.

Зачем нужно оформлять страховку для поездки за границу

Чтобы понять, обязательная ли страховка при выезде за границу, следует разобраться в тех случаях, когда ее наличие просто необходимо. Полис нужен:

- При оформлении шенгенской визы, так как без страховки невозможно получить и саму визу.

- Медицинская помощь за границей обходится очень дорого. Внезапное заболевание или несчастный случай без полиса может вылиться в очень большую сумму. Наличие у путешественника или туриста страховки решит проблему – позволит воспользоваться неотложной медицинской помощью, а при несчастном случае компенсирует понесенные расходы. Другими словами, полис может понадобиться при поездке за рубеж для оплаты лекарств, транспорта, срочных сообщений, юридической помощи и других услуг, которыми придется воспользоваться. Поэтому иметь медицинскую страховку желательно всем, а особенно туристам старше 50-летнего возраста и лицам, у которых имеются проблемы со здоровьем – у них чаще всего возникают накладки вследствие изменения климата, сложных погодных условий, долгого перелета или путешествия в автотранспорте.

Средняя стоимость медицинских услуг за границей на примере нескольких стран.

Туристическая страховка для любителей активного отдыха с дополнительной пометкой SKI (лыжи)

Таким образом, дополнение базового варианта страховки защитит от существенных расходов при наступлении возможных экстренных ситуаций.

Узнать о стоимости медицинской страховки можете на нашем сайте.

Экономическая целесообразность страхования

Многие считают, что совсем необязательно оформлять страховой полис, если принимающая страна не требует этот документ. Лучшим ответом на этот вопрос будет разбор конкретного примера.

Цена базовой страховки эконом-класса зависит от нескольких факторов. Для рассмотрения данного примера будут учитываться следующие показатели:

- Страна пребывания – Австрия.

- Количество путешественников – один.

- Цель поездки – посещение горнолыжного курорта.

- Время пребывания – неделя.

- Франшиза отсутствует.

- Сумма страховки – 30 тысяч евро.

Смотрите видео: советы независимого эксперта в вопросах страхования.

Чтобы купить страховку для выезда за границу, человек должен будет уплатить всего 730 рублей. Сумма небольшая, но она может значительно возрасти, если, например, при спуске с горы человек сломал ногу. Госпитализация, лечение, приобретение лекарств, звонки домой, медицинская репатриация (транспортировка в Россию) обойдется минимум в 2 000 евро.

В переводе на рубли сумма возмещения составит около 120 тысяч. Колоссальная разница! Вот поэтому экономически целесообразно все же приобрести медицинский полис.

Документ можно оформить самостоятельно или вместе с туром – в зависимости от того, какие условия предлагает туроператор. Можно также обратиться в компанию-ассистанс. Так называются фирмы посредники между страховыми компаниями и их партнерами. Таковыми являются:

- Транспортные организации.

- Туристические агентства.

- Медицинские центры.

После заключения договора именно ассистанс-компания будет следить за выполнением оговоренных услуг.

Дешевле и выгоднее всего оформить страховку онлайн. Вы можете выбрать и сравнить цены у самых надежных российских компаний и выбрать ту, которая устраивает Вас. Сделать это можно здесь.

Необходимые документы и нюансы заключения договора

Какие документы нужны для страховки? Чтобы заключить договор, клиенту нужно подать в компанию страховщика заявление. В нем должна быть указана вся необходимая для оформления информация – страна, как долго клиент будет пребывать на ее территории, цель поездки. Кроме того, следует указать и реквизиты российского и заграничного паспортов. На основании полученных данных и оформляется медицинская страховка.

Но чтобы документ был действительным, он не должен содержать ошибки. Поэтому ни в коем случае нельзя подписывать бумаги, не прочитав их внимательно. Бывают случаи, когда клиент сам их допустил. Мелкую ошибку в страховке для путешествия за границу могут исправить сами менеджеры – достаточно им указать на нее, если же был допущен серьезный недочет, понадобиться переоформлять документ. На что следует обратить внимание? В первую очередь нужно проверить условие страховки:

- Когда начинается действие договора и когда заканчивается.

- Срок действия страховки за границей.

- Охватывает ли страховой период все время пребывания за границей.

- Указаны ли все оговоренные страховые случаи.

- Соблюдены ли все правила страхования жизни.

Смотрите видео: информация о медицинском страховом полисе для поездки за границу в азиатские страны.

Соблюдение правил и точность оформления документа – это гарантия, что в случае несчастного случая, непредвиденных обстоятельств или внезапной болезни каждый путешественник будет защищен от финансовых переплат и сможет с наименьшими потерями вернуться домой.

Рассчитать стоимость страховки для поездки за границу можно здесь.

Зачем нужна страховка от невылета за границу или невыезда по турпутевке в 2022 году — что включает

В последнее время участились случаи невыезда граждан страны за границу. Это связано с пандемией. Существует ли какая-либо страховка от невыезда за рубеж, разберемся в статье.

Что такое страховка от невыезда за рубеж

Такой полис действительно существует. Однако ранее ей мало кто пользовался. Если ранее ее приобретал каждый десятый турист, то сейчас уже почти каждый второй.

Такие страховые полисы сейчас есть практически у каждой крупной компании, работающей с туристическим страхованием. В период пандемии ее наличие стало просто необходимым для туристов, планирующих выезд за рубеж.

При наступлении страхового полиса, турист вправе обратиться в страховую компанию и вернуть потраченные средства либо большую часть из них. Только придется сначала документально подтвердить наличие страхового случая. Он обязательно должен быть прописан в договоре со страховой компанией.

Риски закрытых границ и авиасообщения не покрываются

Стоит отметить, что ни одна страховая компания не покроет риски запрета либо ограничений авиасообщения, а также закрытие границ или национальный карантин.

Получается, в ситуации с закрытием границ России в марте 2022 года и закрытие авиасообщения с Турцией сейчас – страховые компании деньги не вернут.

Это связано с тем, что нет возможности просчитать вероятность риска и оценить его стоимость.

Страховку от невыезда можно купить для путешествия по России

В большинстве страховых компаний полисы распространяются не только на зарубежные путешествия, но и на российские.

К примеру, в компании ERV есть программа «Отмена поездки Плюс». Она доступна и для пакетных туров по нашей стране, ровно так же, как и для зарубежных поездок. Идентичные программы есть и у других страховщиков.

Причина приобретения – страх заболеть Ковидом

Самыми частыми причинами отмены поездки являются, конечно, болезни. Однако в период пандемии появилась еще одна причина, невыдача визы. На нее приходится 15% от всех страховых случаев.

Согласно статистике, перед новым годом 44% случаев отмены поездок стало заболевание коронавирусом, в частности без симптомов. Вывод сделан только после получения результата ПЦР-теста.

Поэтому в настоящих условиях распространения пандемии такую страховку конечно целесообразно все-таки приобретать.

Что еще должна включать страховка

Практически все страховки включают риск экстренной госпитализации. По такому виду выгодно выбирать пункт-без ограничений. Может случится так, что туриста выпишут за день до полета, но лететь то он все-равно еще не сможет.

Также она должна включать травмы любой сложности, детские инфекционные заболевания (к примеру, ветрянка)

Риск отказа либо задержки выдачи визы также должен содержаться во всех страховках.

Дополнительно должны быть прописаны риски по повесткам в суд, нужно смотреть чтобы были прописаны случаи по вызову в качестве потерпевшего, свидетеля и эксперта.

Также здесь должны прописываться стихийные бедствия, которые препятствовали отъезду туриста.

Некоторые страховые компании покрывают и риск призыва в армию или на военные сборы.

Полис должен покрывать и потерю имущества туриста, из-за которого он не может уехать. Страховые компании, как правило, устанавливают определенный процент потери данного имущества.

При покупке страховки стоит обратить особое внимание на установленные лимиты.

Стоимость страховки за невыезд

Как правило такой вид страховки стоит от 1 до 5% от цены приобретаемого тура. Процент возврата страховая компания устанавливает самостоятельно. Его можно посмотреть в договоре.

Например, поездка стоит 200000 руб. Тогда страховка будет стоимостью от 2 до 10 тыс. руб. А вернуть турист сможет всю стоимость тура либо большую его часть. По сути это недорого.

По сравнению с 2019 годам доля приобретаемым страховкам существенно выросла. В первые месяцы 2022 года процент приобретаемых полисов составляет уже 52%. От всех проданных туров. И главный мотив при этом – ковид и все что с ним связано.

В любом случае все условия по полисам прописываются в договоре и при его подписании сотрудник страховой компании подробно расскажет обо всех условиях.

Страхование от невыезда и Ковид-19

Все крупные страховые компании сегодня страхуют туристов от невыезда за границу. Это одна из самых распространенных страховок сейчас. В основном это связано с пандемией коронавируса. Ведь при выезде граждане сдают ПЦР-тест и не хочется быть не застрахованным от получения отрицательного результата.

Цена на страховые полисы разная и страховые выплаты соответственно тоже. Меньше риска будет по более дорогому полису. Но не все готовы платить дороже.

В любом случае страховка позволяет вернуть стоимость тура полностью либо его большую часть. При отсутствии страхования можно потерять все. Эксперты настоятельно рекомендуют сейчас приобретать такие страховки. Тем более, что стоят они совсем недорого.

Страхование при выезде за границу

Всё больше россиян позволяет себе отдых за границей. И, к сожалению, многие из них забывают об оформлении страхового полиса. А ведь это совсем не лишне. Практика показывает, что даже пляжный отдых может нести на себе риски, а что уж говорить о путешествии на горнолыжные курорты. В жизни никогда не мешает перестраховаться. В данной статье мы рассмотрим все тонкости и нюансы оформления страховки для лиц, выезжающих за пределы своей страны.

- Для чего страховаться?

- Какие риски включаются в страховой полис?

- Медицинская страховка

- Страхование от несчастного случая

- Страховка от невыезда

- Страхование багажа

- Страховка на случай задержки рейса

- Страхование гражданской ответственности

- Стоимость

Для чего страховаться?

На самом ли деле так нужно страхование рисков для выезжающих за границу? На этот вопрос поможет ответить статистика несчастных случаев за рубежом. По данным Ростуризма, самыми распространёнными среди всех страховых случаев считаются:

- Респираторные и инфекционные заболевания (48%).

- Проблемы с пищеварением (18%).

- Травмы и ушибы (17%).

- Переломы позвоночника и конечностей (6%).

- Аллергии, ожоги и солнечные удары (4%).

- Зубные воспаления (3%).

- Укусы животных (2%).

Важно! Страховые случаи с летальным исходом путешественников составляют 1%.

В 2015 году, основываясь на неутешительных данных статистики, российские власти пытались поднять вопрос обязательного страхования людей, выезжающих за рубеж, однако дело дальше этого не зашло.

По данным МЧС, количество случаев медицинской эвакуации граждан РФ из-за рубежа увеличилось в 6 раз, что повлекло за собой расходы бюджетных средств с 3,4 мил. рублей до 85 мил. рублей.

Рейтинг стран по числу страховых случаев:

- Турция 47%.

- Египет 22%.

- Испания 6%.

- Таиланд 4%.

- Болгария 4%.

- Кипр 2%.

Также установлен перечень самых опасных для зимних путешествий стран. И первое место среди них занимает Австрия. Далее следуют:

- Болгария;

- Таиланд;

- Индия;

- Германия;

- Израиль.

Что касается страховых рисков, то Австрия лидирует по количеству травматических повреждений; Израиль – по числу простудных заболеваний. Травмоопасными также страховщики называют Таиланд и Болгарию. Индия же держит первенство по заболеваниям ЖКТ.

В первую очередь, это душевное спокойствие за себя и родных. В случае экстренной ситуации страхователю не придётся искать больницу, вступать в переговоры с врачами на иностранном языке, терпеть дополнительные расходы на оплату медицинских услуг и просить помощи у сотрудников отеля.

Наличие страховки обеспечит вас гарантией, позволит избежать лишней суеты. Все, что необходимо будет сделать при возникновении страховой ситуации – это позвонить в «компанию-ассистанс», рассказать о произошедшем событии и ждать обещанной договором страхования помощью.

«Ассистанс» – это организация, которая заключает соглашения с местными медучреждениями. Оператор «ассистанс» ответит обязательно на русском языке, выяснит ситуацию, найдёт необходимого врача или медучреждение, организует транспортировку и окажет ту необходимую помощь, которая потребуется в вашем случае. Вам не придётся решать возникшую проблему в одиночку.

Обратите внимание! Оформление страховки является обязательным условием предоставления визы во многие страны. Минимальный размер покрытия страховки для стран ЕС составляет €30 000.

Какие риски включаются в страховой полис?

В каждой страховой организации предлагается перечень ситуаций, которые могут быть покрыты страховым полисом. Перед оформлением нужно внимательно ознакомиться со всеми условиями и возможными рисками, включёнными в полис.

Базовый полис включает, в первую очередь, медицинское страхование, гарантирующее получение лечебной и иной экстренной помощи при возникновении различных заболеваний. При желании турист вправе включить в страховой пакет и другие дополнительные риски, например:

- от несчастного случая;

- отмены поездки;

- получения травм в ходе занятий спортом;

- потери багажа и дополнительных затрат, которые могут возникнуть ввиду утери документов, задержки рейса или других непредвиденных обстоятельств.

- Индивидуальные и групповые;

- Сервисные (все услуги входят в стоимость полиса) и компенсационные (компания возвращает страхователю потраченную на лечение сумму после его возвращения на родину).

- С франшизой или без франшизы.

Франшизой называют сумму, которую турист выплачивает сам и которую страховая компания не компенсирует ни при каких обстоятельствах.

Обратите внимание! Не рекомендуется приобретать компенсационную страховку, так как процесс выплат в данном случае может надолго затянуться.

Медицинская страховка

Сразу нужно отметить, что страхование медицинских услуг и страхование от несчастного случая – это две разные страховки, которые не повторяют, но дополняют друг друга. Для полноценного страхования рисков желательно приобретать оба полиса.

Страхование медицинских расходов, как правило, включает в себя стандартный список:

- амбулаторное лечение;

- стационарное лечение в срочных случаях;

- экстренная стоматологическая помощь;

- транспортировка до ближайшей больницы;

- транспортировка пострадавшего на родину;

- репатриация останков.

Базовая страховка не действует:

- При обострении хронических заболеваний (нужно отдельно застраховаться).

- При занятиях за границей экстремальными видами спорта, таких как серфинг, дайвинг, сноуборд, прыжки с парашютом и пр. (для экстремального туризма имеется специальная страховка).

- Если заболевание или травма возникла в состоянии опьянения от алкоголя и наркотиков.

- Когда событие произошло при нарушении законодательства страны (например, купание в неразрешённом месте).

Кроме того, компания вправе отказать в страховой выплате, если:

- Перед началом лечения турист не позвонил страховщику и не сообщил о возникновения страхового случая.

- При компенсационной страховке турист не подготовил все необходимые документы, или документы оформлены с ошибками, на них нет нужных подписей и печатей.

- Страховка не распространяется на территорию, где возникла проблема.

Страхование от несчастного случая

Этот вид страхования предлагается на случай получения травм, увечий, потери трудоспособности. Как правило, в каждой страховой компании предлагается для ознакомления таблица выплат, согласно которой компенсируется часть расходов на лечение исходя от тяжести травмы.

Выплата 100% страховой суммы производится только в случае присвоения инвалидности I группы или наступления смерти. При этом покрывается лечение, которое предоставляется на территории другой страны. Последующие медицинские услуги, которые турист получит уже на родине, в данную страховку не включаются. В ряде компаний подобный полис покрывает расходы на увечья, полученные в ходе занятий экстремальными видами спорта, а также при обострении за границей хронических заболеваний. Однако в данном случае применяется специальный повышенный коэффициент, а это значит, что общая стоимость страховки увеличивается.

Важно! Страховые выплаты не будут возмещены в случаях:

- умышленного членовредительства (например, в случае драки);

- попытки самоубийства;

- получения серьёзных травм в состоянии опьянения (наркотического или алкогольного);

- при нарушении законодательных норм страны пребывания (к примеру, вождение без прав).

Страховка от невыезда

Данная страховка весьма актуальна сегодня в связи с участившимися случаями отказа в выдаче виз. Страховой полис от невыезда покрывает не только случаи отказа в визе, но и другие ситуации, как то:

- внезапная болезнь/смерть страхователя или его близких родственников;

- турист имеет какие-либо противопоказания к вакцинации, являющейся обязательной мерой в стране назначения;

- незапланированный вызов в военкомат или в суд;

- досрочное возвращение из-за границы в случае смерти или госпитализации ближайших родственников;

- в случае катастрофических ситуаций (затопление, ограбление, пожар).

Страхование багажа

Данная страховка распространяется на багаж и ручную кладь туриста. Страховым событием считается повреждение или утеря багажа в результате:

- пожара;

- стихийных бедствий;

- взрыва;

- удара молнии;

- кражи;

- разбоя;

- грабежа;

- ДТП;

- несчастного случая;

- намеренной порчи багажа сторонними лицами.

Обратите внимание! Чтобы получить возмещение по вышеперечисленным страховым случаям, необходимо документальное подтверждение произошедших событий.

Страховка на случай задержки рейса

Действует в том случае, если чартерный или регулярный рейс задерживается более чем на 3 часа, при этом компенсируется сумма за каждый час задержки. Страховой полис может покрывать поездку в одну или обе стороны.

Для получения страхового возмещения нужно собрать документы, подтверждающие задержку рейса и в течение 1 месяца предоставить их в страховую компанию. Кроме того, понадобятся:

- заявление на страховое возмещение;

- электронный билет;

- посадочный талон.

Страхование гражданской ответственности

Этот вид полиса необходим для того, чтобы возместить ущерб здоровью или имуществу окружающих, непреднамеренно причинённый самим страхователем. Так, например, будут считаться страховыми следующие события:

- Повреждение спортивного снаряжения, взятого напрокат.

- Столкновение лыжников, сноубордистов велосипедистов во время катания и иной спортивной деятельности.

В этих случаях все финансовые расходы третьей стороне покроет страховая компания.

Стоимость

Итоговая стоимость страхового полиса для лиц, выезжающих за границу, зависит от ряда факторов, таких как:

- возраст туриста (для людей преклонного возраста – коэффициент будет выше);

- количество дней нахождения с стране назначения;

- стоимость медицинских услуг в стране пребывания;

- вид отдыха (для фанатов активного отдыха страховка обойдётся дороже);

- страховая сумма (чем больше сумма, тем дороже обходится полис);

- наличие или отсутствие франшизы (полис с франшизой стоит дешевле).

В среднем стоимость стандартной медстраховки для выезда за рубеж составляет около 1,5-2 $ на каждый день пребывания за рубежом.

В целом стоимость страхования несравнимо меньше с потенциальными расходами на лечение. Зато в случае наступления страхового события полис убережёт туриста от лишних проблем и серьёзных трат.

Медстраховка для туристов: ключевые моменты

Содержание

Существует заблуждение, что медицинская страховка при выезде за границу обязательна. Это не совсем так. С точки зрения российского закона страховаться или нет – добровольный выбор путешественника (ст. 17 Федерального закона от 24.11.1996 № 132-ФЗ «Об основах туристской деятельности в Российской Федерации»).

Вместе с тем надо понимать, что, въезжая в другое государство, вы обязаны соблюдать его законы. Этот постулат касается и страховок. В некоторых странах мира наличие медицинской страховки обязательно даже для туристов, в других – дело добровольное, как, например, в США. Требования конкретной страны необходимо уточнять в консульских учреждениях непосредственно перед поездкой. Как правило, сумма страхового покрытия в таких случаях составляет 30 000–50 000 долларов США или евро, в зависимости от применяемой валюты.

Кроме того, для получения абсолютного большинства виз требуется медицинская страховка. Так, например, согласно Регламенту ЕС 810/2009 Европейского парламента и совета от 13.07.2009, для получения шенгенской визы необходимо иметь медицинский страховой полис с суммой покрытия не менее 30 000 евро.

Это обязательные требования. Но не стоит пренебрегать и здравым смыслом. Если вы отправитесь в другую страну и с вами что-то случится, при отсутствии медицинской страховки (если она необязательна) при обычной госпитализации на 2–3 дня вам могут выставить счет на несколько тысяч евро. Если же учесть, что сама страховка на те же 50 000 евро стоит в десятки и сотни раз меньше, вывод напрашивается сам собой.

Как работает страховка?

Если объяснять совсем по-простому, то принцип такой: вы платите деньги страховой компании, взамен получаете туристический полис. Если с вами что-то случилось за границей – звоните в сервисную компанию (ассистанс). Там расскажут, куда обращаться. После оказания медицинской помощи счет выставляется страховой компании. В редких случаях вам придется заплатить на месте самостоятельно, а когда вернетесь домой, страховая все возместит, но эту схему страхования лучше избегать.

А что с терминологией?

Страхователь (выгодоприобретатель, застрахованный). Страхователь – лицо, которое заключает договор страхования. Выгодоприобретатель – тот, кто получает страховую выплату при наступлении страхового случая. Как правило, страхователь и выгодоприобретатель – одно и то же лицо, но могут быть и разные. Застрахованный относится к личному страхованию (в том числе медицинскому), то есть из самого термина понятно, кто это.

Страховщик (страховая компания) – компания, предоставляющая услуги по страхованию. Она же выплачивает страховое возмещение при наступлении страхового случая.

Страховой случай – свершившееся событие (ДТП, пожар, травма и прочее), на случай которого осуществлялось страхование и при наступлении которого страховщик обязан выплатить страховое возмещение.

Страховая сумма (сумма покрытия, лимит ответственности) – пределы ответственности страховщика, сумма, в пределах которой производится страховая выплата. Как правило, она соответствует реальной цене застрахованного имущества.

Ассистанс (сервисная компания): в широком смысле – это помощь (поддержка), в медицинском страховании – это помощь выехавшим зарубеж при наступлении страхового случая. Заболели? Звоните ассистанс, а они обзвонят остальных. Их работа – найти больницу, вызвать вам скорую, организовать транспорт и отвечать на все ваши вопросы, связанные с лечением.

Франшиза – часть ущерба, не покрываемая страховкой. Это сумма, в пределах которой страховое возмещение не выплачивается, то есть тот объем ущерба, риск за который страхователь берет на себя. Например, вы нашли страховку с франшизой 40 долларов. В отпуске вы заболели, обратились к врачу, который выставил счет на 55 долларов. Из них 40 вы заплатите сами, а 15 – страховая. Следует сделать оговорку. Полисы с франшизой стоят дешевле, но при возникновении страхового случая экономия, скорее всего, не оправдается.

«Прокачать» базовую страховку?

В каких случаях стоит расширить базовый полис, чтобы страховка по-настоящему защищала именно вас?

Если вы беременны, добавьте помощь при осложнении беременности. Только учтите, мало кто страхует беременность от 31 недели, чаще – до 24 или 12 недель.

Страдаете каким-либо хроническим заболеванием? Добавьте помощь при обострении хронических заболеваний.

Едете на море? Добавьте оказание помощи при солнечных ожогах.

В поездке планируете ездить на мотоцикле или мопеде? Добавьте в страховку эту опцию, она так и называется. Но помните, что страховая возместит расходы на медпомощь только при условии соблюдения правил: катайтесь в шлеме, с международными правами категории А, и, разумеется, никакого алкоголя за рулем!

Любителям экстрима

Следует иметь в виду, что большинство стандартных медицинских страховых полисов травмы, полученные при занятии экстремальными видами спорта, не покрывают. Поэтому важно правильно подобрать страховой продукт. Это утверждение справедливо для любой страховки, ведь в погоне за дешевым полисом можно остаться с минимальным набором страховых рисков по наиболее тяжким последствиям травм, а элементарное отравление будет исключено. В этой связи рекомендуем:

Внимательно читать как договор на турпутевку, так и условия страховки – это два самых главных документа в любом путешествии, если вы путешествуете с туроператором.

Оформить специальную страховку для тех, кто самостоятельно отправляется в путешествие и планирует заниматься экстремальными видами спорта.

Как платят по страховке?

Существует два варианта выплаты по страховке:

Сервисная страховка – самая распространенная. Это когда страховая компания отправляет деньги за лечение напрямую госпиталю. Вы сами счета не оплачиваете, кроме тех случаев, когда, например, больница по каким-то причинам принимает только наличные.

Компенсационная страховка – когда турист платит за лечение сам, потом собирает документы, по возвращении передает их страховой компании и получает свои деньги назад. Впрочем, такая страховка сейчас встречается редко.

Как действовать, когда вам требуется помощь?

Звоните в компанию-ассистанс (телефон указан на полисе). Назовите оператору номер полиса, ваш контактный телефон и где находитесь. Расскажите о проблеме.

Вам дадут адрес госпиталя и вышлют туда гарантийное письмо о том, что лечение оплачено. В критических ситуациях вам должны вызвать скорую помощь или врача на дом.

Иногда оператор не сразу принимает решение и перезванивает спустя некоторое время.

В госпитале убедитесь, что администратор получил гарантийное письмо и вы не оплачиваете лечение самостоятельно.

Звоните в ассистанс, выясняйте, в чем дело.

От Калининграда до Владивостока

Говоря про путешествия по России, можно ответить более однозначно: имеющийся полис ОМС обеспечивает вас медицинской помощью в любом уголке нашей Родины.

Стоит ли приобретать полис добровольного медицинского страхования? Это каждый решает для себя сам. Ведь кому-то достаточно минимума гарантированной ОМС помощи, а кто-то хотел бы иметь возможность обращаться по страховке в негосударственные платные медицинские учреждения. Тогда без ДМС не обойтись.

Узнавайте о новых материалах Роскачества первыми, подписавшись на нашу рассылку.

Страхование туристов, выезжающих за рубеж: виды и условия оформления страхового полиса ВЗР

Большинство туроператоров при продаже путевок за рубеж в обязательном порядке включают в стоимость турпакета медицинскую страховку. Что это: простая формальность или насущная необходимость? Насколько важно в действительности страхование ВЗР (выезжающих за рубеж)? От каких рисков можно застраховаться, и какие условия нужно учитывать при получении полиса?

Ответы на эти и другие вопросы — в нашей статье.

В каких случаях необходимо страхование ВЗР

Страхование туристов, выезжающих за рубеж, — это финансовая защита лиц от различных рисков во время пребывания в другой стране.

Помимо базовой страховки от непредвиденных заболеваний и несчастных случаев, полис ВЗР может обеспечить защиту в случае утери багажа, отмены запланированной поездки и при прочих рисках.

При возникновении страхового случая страховщик обязуется покрыть застрахованному лицу расходы в рамках суммы, установленной договором. Другими словами, если путешественник, находясь за границей, внезапно заболел, полученная им в стране пребывания медицинская помощь будет оплачена страховой компанией.

При наступлении страхового случая достаточно позвонить по номеру, указанному в полисе, и сотрудники сервисного центра организуют все мероприятия по оказанию помощи.

Полис ВЗР иногда называют «страховкой для визы». Отчасти это справедливо: некоторые государства, в частности расположенные в Шенгенской зоне, требуют его обязательного наличия. Но и для ряда стран с безвизовым режимом страховка ВЗР — необходимое условие.

Для Турции, Таиланда и других направлений, популярных у россиян, медицинское страхование туристов не обязательно. Несмотря на это, опытные путешественники настоятельно рекомендуют покупать полис при поездке в такие страны.

Проиллюстрируем целесообразность страхования туристов, выезжающих за границу, на жизненном примере и рассмотрим ситуацию одного из клиентов страховой компании.

Довольно часто на отдых за границу выезжают семьями, иногда это может быть длительное путешествие, рассчитанное не на один месяц. Например, при поездке на два месяца в Таиланд семья с ребенком оформляет страховку в ERV (профильной компании, специализирующейся только на туристическом страховании). При страховом покрытии 100 000 евро на каждого участника поездки стоимость полиса составит приблизительно 13 500 рублей. Данная страховка рассчитана на действие в течение года, ее цена не зависит от возраста застрахованных лиц (если они не старше 65 лет), цели отдыха и других факторов.

Поскольку поездка длительная, ребенок за время отдыха может заболеть: дети гораздо более чувствительны к акклиматизации, в результате чего у них способен резко снизиться иммунитет. Поэтому внезапно появившийся кашель с температурой может в итоге стремительно превратиться в бронхит, а затем и в пневмонию. А это уже серьезное заболевание, требующее не только врачебных осмотров и назначения лекарств, но и госпитализации, а в некоторых случаях, и помещения в реанимацию с искусственной вентиляцией легких.

Медицинские услуги в Таиланде — одни из самых дорогих в мире. Прием у врача, сопровождающийся выдачей рецепта на покупку лекарств, обойдется в 3000 бат (примерно 6340 рублей). Счет в госпитале за шесть дней стационара и один день в реанимации составит порядка 134 000 бат (284 000 рублей) [1] .

В сравнении с суммой, которая указана в счете, 13 500 рублей, отданные за полис, покрывающий расходы на лечение, покажутся незначительной тратой. Что же касается страховок на короткий срок, то они стоят гораздо дешевле.

Виды страхования туристов

В большинстве компаний страхование туристов, выезжающих за границу, может быть предоставлено как в базовом варианте (медицинская страховка), так и в виде расширенного пакета с дополнительными опциями. На российском рынке страховых услуг из этого правила исключение составляет, пожалуй, компания ERV (о которой уже говорилось выше), предлагающая готовые сбалансированные программы страхования.

Перечислим и охарактеризуем основные виды страхования выезжающих за границу.

Обязательное страхование туристов

Этот вид страхования предусматривает возмещение медицинских расходов в случае лечения внезапной болезни или травмы.

Страхование жизни и здоровья туристов — непременное условие для получения визы в страны Шенгенского соглашения и в некоторые другие. Но, даже если наличие полиса не является строгим требованием для въезжающих в страну, весьма желательно иметь хотя бы базовую (стандартную) медицинскую страховку.

Любой страховой полис дает возможность получить медицинскую помощь за рубежом в пределах страховой суммы. Для базовых страховок это обычно 30 000–40 000 евро (в зависимости от компании).

Услуги, оказываемые в рамках базового страхования туристов, включают экстренную госпитализацию и лечение (в том числе помощь стоматолога при острой зубной боли), доставку туриста до больницы, покупку медикаментов, оплату расходов застрахованного лица в случае, если он пропустил свой рейс по причине госпитализации (если остались средства из страховой суммы), репатриацию тела в случае смерти.

Приобретая базовую медицинскую страховку, нужно спросить агента о тех случаях, на которые действие полиса не распространяется, и проверить, входит ли в покрытие:

- обострение хронического заболевания, диагностированного до поездки;

- проблемы, связанные с беременностью;

- алкогольное отравление либо лечение заболеваний и травм, полученных в результате алкогольного, наркотического или токсического опьянения;

- нанесение вреда здоровью во время активного отдыха (езда на мотобайке, водных лыжах, развлечения в аквапарке).

Часто при путешествиях за границу имеет смысл приобретение расширенной программы страхования туристов. Дополнительные опции включают защиту от непредвиденных расходов, не связанных со здоровьем напрямую.

Можно найти и компании, у которых в стандартный пакет уже включено несколько наиболее важных дополнительных опций. Примером является страховая компания ERV, которая предлагает программу «Стандарт плюс». Базовой страховкой в этом случае компенсируется лечение при обострении хронических заболеваний, при внезапном осложнении беременности, при возникновении аллергии и при получении солнечных ожогов. Также оплачиваются расходы на поисково-спасательные мероприятия, буксировку поврежденного автомобиля, первичную юридическую помощь (услуги адвоката и переводчика).

Страхование туристов от несчастных случаев

Данный вид страховки подразумевает единоразовую выплату при возникновении самого факта несчастного случая или болезни, а не связанных с этим расходов.

В зависимости от политики компании страховыми случаями могут считаться:

- временная нетрудоспособность;

- ожоги II и III степени;

- постоянная нетрудоспособность (инвалидность);

- смерть пострадавшего.

Страховка от несчастных случаев может не распространяться на повреждения, связанные с действием алкоголя или наркотических средств.

Размеры страховых выплат при несчастных случаях зависят от тяжести нанесенного вреда.

Страхование багажа

Эта услуга актуальна преимущественно при авиаперелетах. Выплаты по страховке производятся в случаях потери или повреждения багажа по вине авиакомпании или в результате действия обстоятельств непреодолимой силы (стихийное бедствие, теракт и прочее). В некоторых компаниях компенсируют также задержку выдачи багажа. Утрата вещей из-за небрежности самого туриста страховым случаем не является.

Страхование на случай отмены поездки

Данный вид дополнительного страхования позволяет избежать расходов в связи с отменой поездки по причинам, не зависящим от воли застрахованного.

Примерный перечень страховых случаев включает:

- внезапную болезнь или смерть застрахованного либо его близкого родственника;

- травму, наступившую в результате несчастного случая;

- потерю или повреждение имущества застрахованного лица вследствие пожара, стихийного бедствия или других форс-мажорных обстоятельств;

- необходимость участия в судебном разбирательстве в качестве потерпевшего, свидетеля или эксперта;

- отказ или задержку в предоставлении визы (при условии, что документы были поданы своевременно).

В разных компаниях списки страховых случаев варьируются. Каждый из них имеет свои нюансы и уточнения, с которыми необходимо ознакомиться при заключении договора страхования. Наиболее лояльные компании включают в данный список экстренную госпитализацию, случаи заболевания особо опасной или «детской» инфекцией, а иногда даже и нахождение на амбулаторном лечении.

Страхование на случай задержки рейса

Задержка перелета может повлечь за собой серьезные убытки, особенно если туристу предстоит пересадка на другой рейс. Поэтому в ряде случаев есть смысл приобрести эту дополнительную опцию. В страховые программы отдельных компаний единовременная выплата при задержке регулярного авиарейса включена изначально.

Обладатель такого полиса имеет возможность получить страховую выплату, если рейс задержался по причине неблагоприятных погодных условий, неисправности самолета, забастовки сотрудников авиакомпании. Разные страховщики устанавливают различные сроки задержки, но обычно не менее трех часов.

Чтобы рассчитывать на выплату по данной страховке, обычно туристу необходимо получить в авиакомпании справку с подтверждением задержки рейса и указанием причин. Иногда страховой компании достаточно отметки в посадочном талоне.

Страхование гражданской ответственности

Этот вид страхования защищает финансовые интересы туриста, если во время пребывания за границей он непреднамеренно причинил ущерб здоровью или имуществу других людей. Примеров множество: несчастные случаи с нанесением травм при занятиях экстремальными видами спорта, случайная порча имущества в отеле и другое.

При подобном неприятном происшествии страховая компания возместит ущерб пострадавшему. Обычно данная опция не распространяется на случаи с участием автомотосредств.

Условия страхования туристов, выезжающих за границу

На какие моменты следует обратить внимание при оформлении полиса ВЗР?

- Надежность страховой компании. От этого напрямую зависит, насколько своевременно и в полном ли размере будут возмещены расходы. При выборе страховой компании нужно обратить внимание на ее репутацию (не лишним будет почитать отзывы), опыт работы, перечень услуг, рейтинг.

- Ассистанс, то есть партнер российской страховой компании за рубежом. Он организует оказание помощи туристам в стране пребывания: госпитализацию пострадавшего в стационар, оформление документов. Таким образом, именно с ассистансом, или сервисной компанией, придется иметь дело при наступлении страхового случая. Наиболее упоминаемые сервисные компании — Euro-Center Holding, Allianz Global Assistance, GVA (Global Voyager Assistance), Savitar Group, Сlass assistance, Smile assistance, MedAssist International, LtdAxa assistance, International SOS. О том, как работает тот или иной сервисный центр, можно прочитать в отзывах.

- Расходы, покрываемые медстраховкой. Это важно, поскольку перечень услуг по страховому полису может различаться в разных компаниях. Как правило, он включает:

- лечение в стационаре за границей;

- приобретение необходимых лекарственных препаратов;

- транспортировку до больницы;

- репатриацию в случае, если оказание требуемой медицинской помощи в стране пребывания по тем или иным причинам невозможно;

- репатриацию тела в случае смерти застрахованного.

Многие страховые компании предлагают расширенный полис страхования туристов с дополнительными медуслугами.

- Дополнительные услуги. Необходимость их включения в обязательную страховку зависит от цели выезда, особенностей страны, возраста и физического состояния туристов и многих других индивидуальных факторов. Например, при поездке на горнолыжный курорт крайне полезным будет дополнительное страхование от несчастных случаев.

- Сумма покрытия и география страхования. Минимальный размер страховой суммы в большинстве компаний составляет 30 000 евро. Некоторые страховщики устанавливают нижний предел в 40 000, 50 000 или 100 000 евро. Сумма страховки зависит не только от политики страховой компании, но и от условий принимающей страны.

- Наличие франшизы, то есть обязательства туриста при наступлении страхового случая самостоятельно оплатить установленную договором часть расходов. Полис с франшизой стоит дешевле обычного на 20–30%. Насколько это выгодно, зависит от обстоятельств. Например, если страховой случай незначителен и стоимость медицинской помощи невелика, вполне вероятно, что туристу придется оплатить ее в полном размере.

- Условия покрытия расходов, в зависимости от которых риски бывают сервиснымии компенсационными. В первом случае все действия по организации помощи и оплате лечения берет на себя компания-ассистанс. Все, что нужно сделать застрахованному, — позвонить по указанному в полисе номеру телефона и сообщить о возникшей проблеме. При компенсационном принципе страхования турист самостоятельно оплачивает расходы, а по возвращении на родину страховая компания возмещает убытки на основании предъявленных документов. Например, при покупке лекарств в аптеке по рецепту врача. Аптеки гарантийные письма не принимают, поэтому застрахованный оплачивает лекарства самостоятельно, а страховая компания компенсируем ему расходы уже после возвращения из поездки.

- Сумма расходов без согласования со страховщиком. Многие компании не признают страховым случаем расходы на медицинскую помощь, полученную застрахованным без согласования со страховщиком, то есть при самостоятельном обращении за медицинской помощью. Соответственно, выплата по ним не производится. По условиям некоторых страховщиков звонок в сервисный центр не является обязательным. Застрахованный может самостоятельно выбрать клинику, оплатить там все услуги и компенсировать их после возвращения из поездки.

- Условия возмещения расходов индивидуальны для каждой компании. Важно заранее ознакомиться с правилами страхования, узнать о документах, необходимых для получения выплат, и о возможных причинах отказа. Все платежные и медицинские документы по страховому случаю обязательно нужно сохранять. Обычно они должны быть предъявлены не позднее чем через 30 дней после возвращения. В некоторых компаниях период возмещения расходов является более длительным и может достигать двух лет.

- Стоимость полиса. Она зависит от разных причин: срока поездки, страховой суммы, возраста туриста (полис для пенсионеров стоит дороже), сезона, вида отдыха и связанных с ним рисков (для экстремального туризма действуют повышенные тарифы). Имеет значение и стоимость медицинских услуг в стране пребывания.

- Вариант оформления. Помимо традиционного способа — непосредственного визита в офис, многие компании предлагают возможность страхования туристов онлайн. Такой вариант абсолютно безопасен и при этом позволяет экономить время: на электронную почту застрахованного лица приходит оформленный полис, его можно распечатать, а можно предъявлять и в электронном виде. В обоих случаях документ принимается всеми организациями.

- Документы для оформления полиса. Из них необходимы только паспорт гражданина РФ (при оформлении полиса в офисе) и загранпаспорт.

- Сроки оформления. Получить полис можно за считанные минуты как при онлайн-покупке, так и при посещении офиса компании.

Страхование туристов ВЗР — необходимая мера, даже если она не является обязательной по условиям принимающей страны. Страховка с суммой покрытия 40 000 евро поможет получить за рубежом медицинскую помощь. В ряде случаев полезно приобрести расширенный полис с дополнительным набором опций.

- 1 https://life-trip.ru/strahovaya-kompaniya-erv-otzyv/

- 2 https://www.raexpert.ru/database/companies/erv

- 3 https://online.erv.ru/insurance/?_ga=2.91707411.867809045.1573895915-1261119937.1573895915

Амелёхин Леонид Александрович Ответственный редактор

САЙТ О ПУТЕШЕСТВИЯХ И ТУРИЗМЕ

Страховка для путешествий за границу 2022

Собираясь в отпуск, каждый мечтает отдохнуть от души, расслабиться, наслаждаться солнцем, морем, свежими фруктами. И не думать, что могут случиться неприятности. Чтобы избавить себя от лишних волнений, оформите страховку: она поможет при непредвиденных обстоятельствах, придаст уверенности, поможет решить проблемы.

В этой статье расскажем о правилах оформления полисов, возможных подводных камнях при выборе. Поймете, почему не стоит брать franchise (франшиза), чем лучше assistance (ассистанс или помощь) и чем наполнить полис туриста.

Простые советы при выборе медицинской страховки он-лайн для путешествий за границей и в России

Содержание

- Как выбрать и сравнить страховки для путешествий

- Из чего состоит медицинский полис

- Franchise, assistance: чем они отличаются

- Форма оплаты страховых случаев

- Страховка для путешествий: различные опции

- Базовый страховой полис: чем дополнить

- Рекомендации: где купить страховку для путешествий онлайн

- Действия, которые предпринимаем для полного возмещения

- Коротко о важном: страхование для туристов

Страховой полис туриста: как выбрать

Для путешественников, которые едут на отдых за пределы России предусмотрен полис для выезжающих за рубеж (ВЗР). Такая страховка дает гарантию неотложной помощи медиков, когда отравились (например, экзотическим фруктом), ушиблись, поранились. В базовое страхование ВЗР входит перевозка больного и оказание помощи в минимальном объеме. Имеется возможность дополнить страховку оказанием помощи медиков в особенных случаях (допустим, беременность). Можно застраховать и включить в страховку:

- багаж;

- документы;

- гражданскую ответственность;

- возможный невыезд;

- задержку рейсов;

- несчастный случай.

Для этого нет надобности заключать несколько договоров, дополнительные опции добавляют в полис, который и покроет возникшие риски.

Если путешествуете в нашей стране, полис обязательного медицинского страхования будет гарантом для оказания медпомощи. Но практика показывает, что особо надеяться на него не стоит. Рекомендуем оформить базовый полис для путешествий по России и дополнить опциями, как и при выезде за рубеж. Тогда страховой полис покроет все риски: например, понадобится транспортировка с вершины гор или не сможете выехать в путешествие.

Из чего состоит полис страхования

Как работает медицинская страховка, разобраться сложно, хотя партнеров не так много. Расшифруем определения и принципы, как работает каждый участник. Полис туриста вы получите после оплаты страховой компании.

На отдыхе за рубежом, если с вами что-то случилось, обращайтесь по телефону в assistans (ниже расскажем, что это). Сотрудники компании подскажут о дальнейших ваших действиях. В медицинском учреждении окажут необходимую помощь, предоставят лечение, счет на оплату предоставят компании, в которой вы застрахованы.

Редко, но бывают случаи, когда туристы оплачивают лечение сами, потом страховая компания возмещает им расходы. Предупреждаем сразу: лучше этого не делать, настаивайте на том, что у вас на руках есть страховой полис.

- Того, кто заключает договор со страховщиком называется СТРАХОВАТЕЛЕМ или выгодоприобретателем, застрахованным лицом.

- Тот, кто страхует, с кем страхователь заключает контракт (договор), называется СТРАХОВЩИК. Он уплачивает суммы страховых случаев, указанные в договоре, в том числе лечение.

- Под страховыми случаями понимается факт или происшествие, указанное в контракте, по которому возмещаются затраты. Не подлежат возмещению затраты на случаи, которые не вошли в контракт страхования: их называют нестраховыми.

- Под страховой суммой (еще называют: сумма покрытия, лимит ответственности) имеется в виду максимальная стоимость, которую страховая компания готов за вас оплатить. В эту сумму включаются все расходы: медицинские, транспортные, за обслуживание и другие затраты.

- Если страховая сумма, которую выбрали, составляет 50000 евро, а транспортировка с гор обошлась в 20000 евро, то рассчитывайте, что лечить вас будут в пределах 30000 евро.Что нужно знать при выборе медицинской страховки для путешествий.

Franchise, assistance: чем отличаются

Assistans переводится с английского как помощник, является сервисной компанией. При любых нестандартных ситуациях звоните им, они подключат остальных заинтересованных лиц. В компетенцию этой компании входит:

- вызов неотложной помощи;

- организация транспорта;

- решение возникших проблем.

Franchise ― это та часть, которая не выплачивается (удерживается) компанией-страховщиком, когда наступает страховой событие. Франшиза чаще безусловная, то есть оплатят при любых обстоятельствах. Приведем пример:

вы оформили страховку с franchise на $40, на отдыхе заболели уши, обращение в лечебное учреждение обошлось в $50. Из этой суммы $40 вы будете вынуждены оплатить сами, и всего $10 оплатит страховщик.

Страховка по франшизе обойдется по более низкой цене, но стоит ли экономить? Если возникнет страховая ситуация, то львиную долю расходов придется взять на себя. Вот почему бывалые туристы оформляют обычную страховку.

Форма оплаты страховых случаев

Существует два способа выплат:

- Компания-страховщик компенсирует расходы лечебного учреждения на их счет. Этот способ называется сервисной страховкой.

- Путешественник берет на себя все расходы, по возвращению страховщиком возмещаются затраты. Это компенсационная страховка.

Наиболее распространенные первый способ выплат. В этом случае вы ничего не оплачиваете, не несете расходов. Ну разве что в особо экзотических случаях, когда находитесь в каких-нибудь в джунглях, где ходят лишь наличные деньги.

Сотрудники assistans посоветуют оплатить своими средствами, по возвращению домой получите компенсацию. Во втором случае нужно будет собрать подтверждающие документы, которые предъявите страховой компании. Она, в свою очередь, компенсирует понесенные вами расходы. Такая страховка в настоящее время практически не используется.

Страховка: чем наполнить

Прежде чем купить страховку, нужно понимать, что покупаете. Не гонитесь за дешевизной: как правило, недорогие страховки ― пустая трата денег. Они включают минимальный объем оказываемых услуг, покрывают незначительную сумму, обычно продаются с франшизой.

С теми полисами, которые предлагают перед входом в визовые центры, шенген, конечно, дадут. Но, если что-то случится на отдыхе, с большой долей вероятности платить будете из своего кармана. Та же ситуация со страхованием при покупке пакетных туров.

На самом деле страхование путешественников похоже на сбор конструктора. Как в детской игре LEGO ― купите один элемент и ничего с ним сделать нельзя, так и будет валяться. А если купить целый набор с разными элементами? Собрать можно хоть самолет-бомбардировщик, хоть замок для королевы.

То же самое со страхованием: подберите опции, которые возможно пригодятся, и получите действенный инструмент, гарантирующий спокойствие на отдыхе. Рассмотрим наиболее часто встречающиеся виды дополнительных опций к медицинским страховкам.

Базовый тариф

Дополнительные опции к базовому тарифу

Что входит в опцию

Лечение в стационаре

Возмещаются расходы, связанные с травмой от несчастного случая. При необходимости стоимость реабилитации возмещается после приезда от отпуска по месту жительства

Лекарства, назначенные врачом

Возмещается ущерб, нанесенный третьим лицам. Допустим, разбит фамильный фарфоровый чайник в съемной квартире, а собственник требует возмещения ущерба.

Транспортировка в врачу

Хотите побывать в горах, увлекаетесь серфингом, катаетесь на лыжах, нравятся ощущения от прогулок на гидроциклах или бананах

Поездки на байках

Передвигаетесь на байке и ― авария. При себе имейте права соответствующей категории, соблюдайте правила передвижения, то есть вы должны быть в шлеме и трезвым. В противном случае возмещения не будет

Расходы на репатриацию

В некоторых случая возмещаются расходы за отмену поездки: болезнь, призыв в армию, судебные разбирательства. В любом случае нужно будет представить подтверждающие документы

Задерживается рейс больше четырех часов или его отменяют

В случае утери багажа компенсируется от 500 до 2000 долларов(в соответствии с условиями договора). Эта сумма прибавляется к той, которую платит авиакомпания, чьими услугами вы воспользовались. Как правило, авиакомпании возмещают 20 долларов за 1 кг

Необходимость в эвакуации (например, вертолетом), поисково-спасательных работах

Собрались покорить горную вершину или намечена сложная экспедиция

Оказание помощи в состоянии опьянения (алкогольного). Такую опцию предлагает только страховая компания ERV.

Остальные компании возмещение расходов при алкогольном опьянении не производят

Если вы любитель горячительных напитков

Базовый страховой полис: чем дополнить

Более подробно разберем дополнительные опции к базовому тарифу страхования:

- собрались отдохнуть на южном берегу моря, присмотритесь к варианту помощи от солнечных ожогов;

- выбираете активный отдых, обязательно добавьте те виды, которые будут в вашем арсенале;

- покоряете пятитысячник? Не забывайте о возможной необходимости в поисково-спасательных работах и эвакуации;

- имеете хронические болячки, значит помощь при их обострении необходимо предусмотреть;

- ваша стихия мотоциклы, мопеды, скутеры? Смело добавляйте в страховку этот вид опций;

- вы беременны? Однозначно помощь при осложнениях должна присутствовать в полисе. Имейте в виду: чаще страхуют беременность от 12 до 24 недель;

- напомним об алкоголе. Некоторые компании не возмещают затраты, только если алкоголь стал причиной несчастья. А есть страховщики, которые не оплатят расходы вовсе. Маленькая хитрость: кровь на содержание алкоголя берут редко, следовательно, важно быть адекватным в глазах врачей.

- можете застраховать утерю документов, например, паспорта ― расходы на замену и восстановление возьмет на себя страховщик.

Рекомендации: у кого приобрести полис туриста

Вы знаете, билеты на самолет ищут на АвиаСэйлс.Ру, то есть в одном месте, и не нужно распыляться, перескакивая с одного сайта на другой. Так и страховку можете подобрать под себя онлайн! Тем более, что тысячи путешественников проверили и доверяют, например, сервису для сравнения цен на страховки Cherehapa

Как использовать сайт «Черепаха», мы вам подскажем.

Зайдите на сайт и выберите:

Выберите дополнительные опции к базовой страховке и определите сумму покрытия.

Просмотрите списки страховых полисов, отметьте галочками не выбранные опции. Затем сравнивайте предлагаемые страховыми компаниями условия.

Рейтинги страховщиков оцениваются двумя параметрами:

Выясните, с каким assistans сотрудничает страховщик ― от assistans многое зависит, например, как будет оказываться помощь в период вашего отпуска. Погуглите в интернете, найдите отзывы об ассистенсе и поймете его профессионализм.

Изучите страховой договор, только так вы узнаете точно, что включено, а что забыли включить в страховку.

Кликайте на кнопку “ОФОРМИТЬ”, добавьте свои данные и оплачивайте. Полис отправят на вашу электронную почту, его нужно распечатать, сохранить на мобильном телефоне.

Попробовать поиграться с опциями и понять, что и как работает, а также собственно и оформить себе страховку для путешествий за границу можно прямо в виджете на нашем сайте. Сей процесс займет у вас не больше пяти минут. Итак, записываем (или запоминаем), ну и заодно пробуем!

Действия, которые предпринимаем для полного возмещения

Во всемирной паутине найдется немало историй о том, что кому-то не возместили по страховке. Такие случаи возможны по нескольким причинам:

- не владеют информацией о страховых случаях, потому что не ознакомились с договором;

- не знали, что делать, когда случился страховой случай.

Но вы после прочтения этой статьи знаете, как следует вести себя грамотному туристу и как пользоваться страховым полисом во время поездки.

Что предстоит сделать до поездки:

- Сфотографируйте полис и сохраните в смартфоне. Это нужно для того, чтобы оригинал не носить с собой.

- Приобретите сим-карту на месте отдыха. Или до отъезда узнайте у своего оператора будет ли работать телефон в роуминге и пополните счет на достаточную сумму. В отеле можно обратиться на рецепцию и позвонить с их телефона либо воспользоваться программой Skype.

- Еще раз перечитайте договор, уясните для себя, какие страховые случаи подлежат оплате, а когда придется принимать решение самостоятельно.

Как себя вести, если потребуется помощь:

- Телефон assistans обязательно вписан в полис. Наберите номер, передайте оператору номер вашего полиса, телефона. Скажите что случилось, в чем проблема и место нахождения. Если нуждаетесь в лечебной помощи, вам сообщат, в какой госпиталь следует обратиться. В адрес госпиталя направят письмо с гарантией оплаты лечения. Если ситуация критическая, направят неотложную помощь или врача. Может случиться, что оператору нужно время для принятия решения ― вам обязательно позвонят через какое-то время. Обычно на это уходит не больше двух часов. Помните, не нужно самостоятельно ехать в больницу! Обязательно подключите ассистанса, свяжитесь с ним!

- Когда приедете в госпиталь, в первую очередь уточните поступила ли гарантия на оплату лечения. Если письмо еще не дошло, ни в коем случае не платите, не оставляйте в залог документы. Срочно связывайтесь с assistans для выяснения обстоятельств дела.

- Все, что предпринимаете нужно согласовывать с ассистансом. Если вам говорят, что основное лечение закончено, но необходимо сделать дополнительные процедуры или манипуляции, свяжитесь с assistans. Обговорите детали, выясните будут ли они оплачены.

Если что-то пошло не по плану:

- Не дозвонились до ассистанс с первого раза: звоните пока не поднимут трубку. Могут попросить рассчитаться с госпиталем самостоятельно с последующим возмещением всех расходов или какой-то части. Самое худшее ― страховщик откажет в компенсации несогласованных расходов.

- Случилось так, что расходы на лечение взяли на себя, по приезду обратитесь в страховую компанию для возмещения. Срок, в течение которого имеете право обратиться в компанию, прописан в договоре. Как правило, ― это тридцать дней с момента возвращения. При себе нужно иметь:

-

- страховой полис;

- подтверждающие оригиналы документов, где указаны фамилия, имя, отчество, поставленный диагноз, в какие даты проходили лечение и обращались за помощью. Кроме того, счет лечебного учреждения на официальном бланке, где указаны оказанные услуги. Обязательно приложить чеки, которые подтвердят факт оплаты. Если направлялись на исследования, то направления в лабораторию тоже необходимо приложить. Если приобретали лекарства, то рецепты, счета и чеки аптеки также прикладываются. Естественно документы заверяются печатями. Не забудьте про переезды на такси и переговоры с представителями ассистанс: предъявите счета и расходы возместят.

Коротко о важном: страхование для туристов

Страхование туристов ― это конструктор, его собирают по деталям. По базовому, дешевому тарифу, разве что получите без проблем визу. В случае чего, он вряд ли поможет. Хотите спокойно отдохнуть, соберите страховку из деталей: увеличивайте покрытие, включайте нужные опции, посмотрите наличие франшизы.

Ну и главное — выбирайте страховку на агрегаторе, там все собрано в единое целое, и времени потратите минут 15-20 и нервы сбережете.

Спасибо, что прочитали эту статью до конца! Желаем вам всегда находить хорошую страховку, но никогда ей не пользоваться. Ваш GeekTrips!

- Страховка в Германию

- Страховка в Финляндию

- Самостоятельно оформляем самую дешёвую страховку

Не забудьте оформить страховку от коронавируса

А также посмотрите нашу статью про лучшие онлайн-экскурсии с гидами

- Прочитайте, как дёшево добраться в центр города из аэропортов России: Домодедово, Шереметьево, Внуково,Пулково, Кольцовои многих других.

- Купите дешёвые авиабилеты на АвиаСэйлс.Ру

- Или купите РЖД билет на поезд через сайт “Туту.Ру”

- Забронируйте отель, апартаменты или дешёвый хостел на сайте Booking

- Или купите тур “all inclusive” на сайте ОнлайнТурс

- Купите билет на автобус или поезд по Европе и всему миру от GoEuro (Omio)

- Оформите туристическую страховку на Cherehapa

- Закажите экскурсию от местных жителей в любом городе мира